※この記事は2023年までの旧NISAについて書かれています。

ご相談者様 DATA

【年齢】 45歳

【職業】 メーカー勤務(サラリーマン)

【性別】 男性

【家族構成】 A様(ご相談者様)、配偶者(専業主婦)、子供1人(中学生1人)

相談しようと思ったきっかけ(アンケート抜粋)

前回、自分のiDeCo相談で伺った時、竹内さんにとても分かりやすく教えていただいたので、引き続き相談に来ました。今日は、2018年1月から始まる「つみたてNISA」ってどんなものなのか?また、iDeCoとの違いを教えてもらいたくてきました。

ご相談内容

先日、iDeCoの相談をしていただいて、iDeCoを始ることができました。ありがとうございました。

さて、2018年1月から「つみたてNISA」が始まると聞きました。つみたてNISAとiDeCoの違いって何でしょうか?

実は、今年、頑張って住宅ローンを繰り上げ完済したので、今まで住宅ローンに充てていた資金に余裕が出てきました。その余裕資金10万円を使って、今度は、妻のために何かできないか考えていました。初めはiDeCoをしようと思っていたのですが、来年から「つみたてNISA」もできるようになると聞き、どちらがいいのかわからなくなり、相談に来ました。会社の仲間と話しても、みんなiDeCoもNISAもよくわかっていないようです。よろしくお願いします。

ご相談でお話しした内容

引き続き、A様がご相談に来てくださって、とてもうれしいです。ありがとうございます。

45歳で住宅ローンを完済されたとは頑張りましたね。大変だったでしょうね。実は、その考えは正解です。ちょうど10年で住宅ローン控除もなくなりますので、資金に余裕があるのでしたら、まずは住宅ローンを返済するという考え方は良かったと思います。そして、今度は、住宅ローンに充てていた資金を使ってしまわず、奥様の資産形成をお考えなんですね。奥様思いの素敵な旦那様ですね。A様のように、ご家族での資産形成をお考えとのこと、すばらしいと思います。

では、まずは、一般的なiDeCoとつみたてNISAの違いを知り、その上でこれからのA様一家のお金の使い方を考えて、決められるようご提案させていただきたいと思います。よくある一般論ではなく、A様の現在の状況に即したお話をしていきますね。

(1)つみたてNISAとiDeCoの違い

1 商品について

一番大きな特徴と言えば、iDeCoは投資信託の他、元本確保型の商品の2種類があるが、つみたてNISAは元本確保型の商品がなく、すべて投資信託であるということです。つまり、元本割れの危険性があることを十分理解してはじめなければなりません。A様の場合、iDeCoも初めから投資信託でご希望でしたので、こちらについては問題がないかと思います。

2 商品の入れ替えについて

毎月商品Bを積み立てていたとします。iDeCoの場合は、この毎月の積み立てとは別に、例えば今まで積み立てをしている商品Bが100万円になったので、つみあがった100万円だけを商品Cに変更をする、ということができます。

ところが、つみたてNISAは年間40万円しか枠がないため、毎月の積み立てと同時に商品の入れ替えをすることができません。

3 積立金額について

奥様は専業主婦なので、iDeCoは毎月23000円までしかできません。つみたてNISAは年間40までできるので、月々約33000円積み立てをすることが可能です。つみたてNISAの方が毎年12万円多く枠を使うことができます。

4 口座管理手数料について

iDeCoは口座管理手数料が最低でも毎月167円かかります。つみたてNISAは口座管理手数料がかかりません。こちらもちょっと考える必要がありますね。

5 非課税項目について

iDeCoは拠出時の所得控除が最大のメリットです。この節税項目は他のものにはない、すごいものなので使わない手はありません。ただ、所得のない方については、拠出時の節税メリットを使うことができないので、ご自身の財産形成の目的を考えながら選んでいく必要があります。奥様は現在専業主婦なので、所得がありません。拠出時の所得控除が使えません。運用時と受け取り時のメリットを考えると、iDeCoもつみたてNISAもさほど変わりはないと考えます。

6 解約と受け取りについて

iDeCoは60歳にならないと引き出しができません。つまり、老後の資金として使うことが前提ですので、絶対にたまります。ところが、つみたてNISAはいつでも引き出しが可能です。使いたいときに使うことができるので、いざという時にとても便利です。

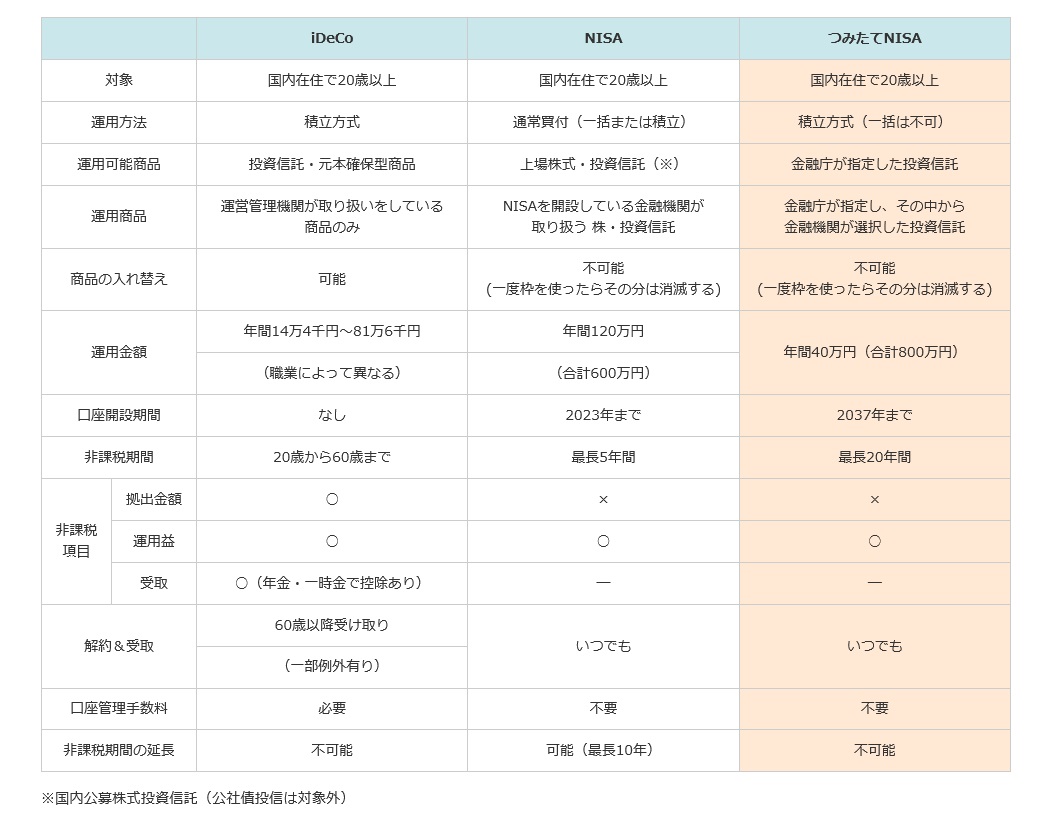

参考までに、モーニングスターにわかりやすく比較表が載っていたのでご確認ください。

(出所:モーニングスター株式会社)

(2)これからのお金を使う目的

このように、iDeCoもつみたてNISAもそれぞれに異なる特徴がありなかなか決めづらいかと思います。今、「お金を作る手段」から見きましたが、今度は、「お金を貯める目的」から見ていきたいと思います。どのようにお金を使っていきたいですか?

1 お子さんの教育費を第一優先に考えたい。

高校も大学も公立に行ってほしいけれど、万が一私立しか受からないかもしれないので備えておきたい。

2 今しかできない楽しみも味わいたい。

子どもも大きくなったら旅行に行ってくれなくなるかもしれないから、家族旅行もいけるうちに行っておきたい。

3 老後の資金も考えたい

A様の老後の資金を計算したところ、毎月の生活費から収入である年金額(年金+退職金)を引いたら少し足りないことが分かりました。参考までに、老後資金の考え方は筆者コラムの「教えて!老後のお金はいくら準備しておけばいいの」をご参考ください。

なるほど、わかりました。では、以上のことからご提案をさせていただきます。

(3)まとめ

では、10万円の使い途を具体的に考えていきましょう。

A様一家のライフプランを考えますと、教育費にかかるお子さんの高校進学が2年後に迫っています。まずは、教育費の用意がされているか考える必要があります。

また、奥様は収入がありませんので、iDeCoのメリットは少ないです。またiDeCoは60歳にならないと引き出しができませんので、お子さんの進学や旅行に行きたいということを考えると、今回の資金は、「つみたてNISA」を選択されるのがいいでしょう。

ただ、つみたてNISAは月々約3万円となるため、あと7万円の使い途も考えなくてはいけません。A様は、投資は得意ではないので、一般NISAではなく、できれば積立でやっていきたいのですよね?でしたら、A様もつみたてNISAをしていきましょう。それでも4万円あまりますので、高校、大学の教育資金として定期預金でもいいですし、老後資金も少し足りませんので、奥様のiDeCoをされたらいかがでしょうか?

とお伝えしました。

奥様は、お金のことをA様にお任せして何も知らないとおっしゃっていたので、これを機会に奥様に相談したらどうかと提案しました。

一度、今日の話を奥様に話し、次回は、奥様を含めた3人で、A様一家の資産形成について考えていくことになりました。加えて、つみたてNISAもiDeCo同様、金融機関によって選べる運用商品が異なったり、積立できる額や頻度が異なったりするので、金融機関選びについてもアドバイスさせていただきます。金融機関に相談すると、その金融機関のお勧めしかされないけれど、FP相談なら幅広い情報が得られるとA様にも喜んでいただきました。