以前、学生さん向けに開催した講座で、

「効率よくお金を増やす方法を教えて欲しい」と

アンケートに記載がありました。

今の学生たちは、肌感覚で感じているんだろうなぁ、

一生懸命、働くだけでは限界があることを。

お金との付き合い方をしっかり体系的に

教われる環境整備がまだ、十分に整っていないのが実情です。

そして、お金のこととなると、偏った意見が多いのも事実。

≫ 子どもがお金の心配なんかしなくていい。

≫ 汗水垂らして働いたお金は尊い。

≫ 投資なんてギャンブルで危険。

これらの意見は間違っては無いと思います。

私も実際、そう思っていました。

お金の勉強をすればするほど、これらの意見は、

お金との柔軟なお付き合いを阻害する壁にもなってたかもと

強く感じるようになりました。

今から始められる、

iDeCo、つみたてNISAで増やす力アップ講座を定期的に開催しよう。

まずは、社以内で開催しました。

どんな講座かを大まかにご紹介します

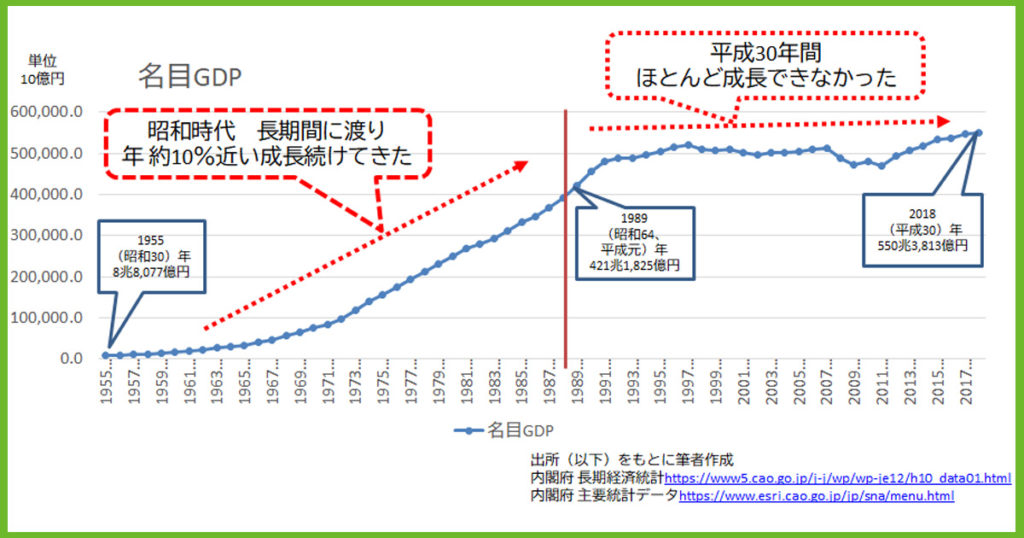

昭和と平成を振り返ってみたら

私は、42歳です。両親は、60代後半。

やはり両親の背中をみて、同じような感覚で過ごしてきました。

でも、冷静に振り返ってみると、平成の30年間は、

両親が稼いでいた(現役)時代、つまり昭和時代とは、

あきらかに違うんですよね。

両親の現役時代(昭和)と同じような暮らしをつづけること、

両親の現役時代(昭和)と同じようなお金との付き合い方を続けることは、

実際、合わなくなってるんです。

お金のとの付き合い方、今は、『金融リテラシー』と言います。

今の私たちに合った、

今の私たちに必要な、お金との付き合い方を

積極的に、自分から学びなおす姿勢がないと、

私たちそれぞれが備えて、身につけることができないんや、と

まず、自覚するところから始めな、アカンのです。

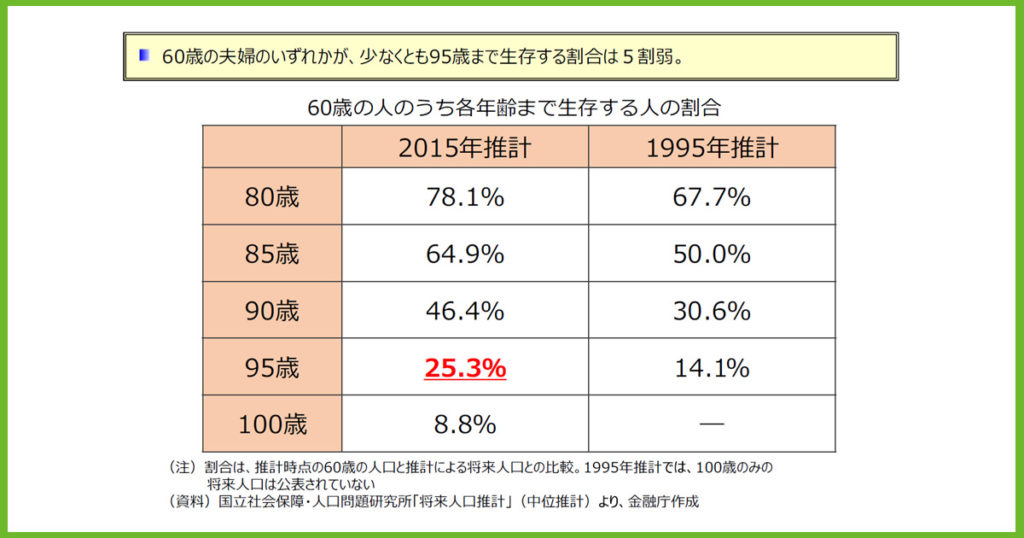

私たちの寿命は、昭和時代と比べても間違いなく伸びているという事実

出所:2019 年 4 月 12 日付金融庁・金融審議会・市場 WG(第 21 回)事務局説明資料「人生 100 年時代における資産形成」P.6

www.fsa.go.jp/singi/singi_kinyu/market_wg/siryou/20190412/03.pdf

80歳を過ぎると、判断能力が衰えたり、動きも遅くなる、収入を得る活動をするのは困難になります。

80歳からの寿命が仮に95歳まであるとすると、まだ15年もある。

計画的に備えなくては、回らないことは明らかではないかなと単純に考えます。

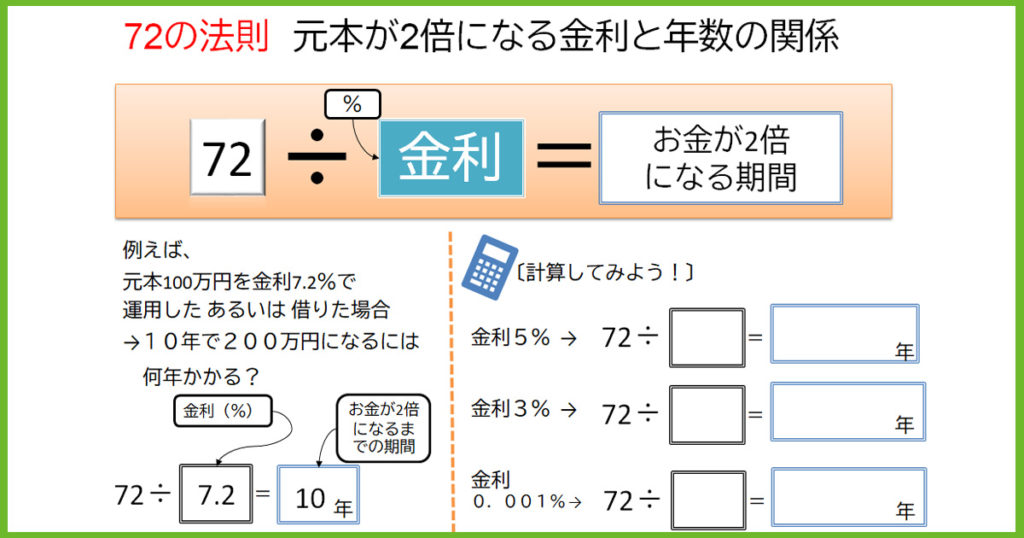

単なる貯蓄だけではお金は増えない現実を知ることが、大切。

普通預金の金利って気にしたことありますか?

わりと、『ない』という答えが返ってきます。

そもそも金利が何か?というところもピンとこないのでは?ないか、と思います。

(私も金利って、年単位?月単位なの?が分かっていないレベルだったから…(^^;))

銀行の店頭などで見る金利は、年間の利回りが記載されています。

上図の〔計算してみよう〕の一番下に、金利0.001%とありますが、

だいたい都市銀行や地方銀行、信用金庫などの普通預金の年間の利回り率です。

年0.001%の金利を72の法則にいれて計算してみると

72÷0.001=72,000年後に、1万円が2万円になる金利です。

誰が、生きてるねん!!とマジで、ツッコミますよね(笑)

っていうか、7万2千年前って、どんな時代よ?!

恐竜か?知らんけど・・・

現実を冷静に受け止めると、ほんま、ショック!!

どうしたらいいのぉ、何から始めたらいいのぉ!

結論から言うと、

一緒にお金との付き合い方を勉強しましょう。ってこと。

現状を知ることが、はじめの一歩

お金の付き合い方を円滑に始めるためには、

まずは、自分の現状を知ることが、はじめの一歩!です。

『自分の現状=現在地』が不明確だと、目的地にはたどり着けない、途中で迷子になっちゃうんです。

今の自分の基盤となっている現状をしっかりと確かめること、ここが、肝要、キモです。

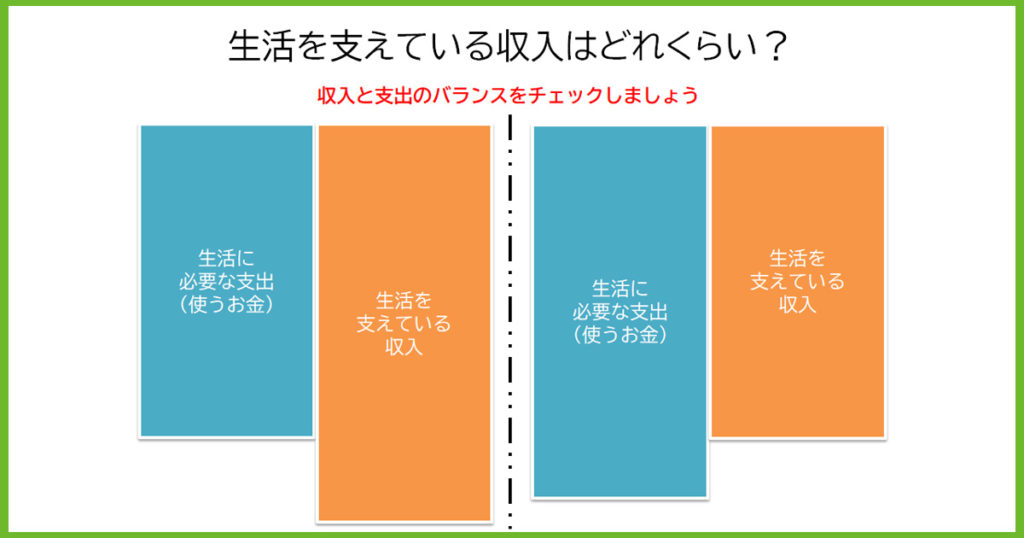

- 生活を支えている収入源は何か

- 生活に必要な支出はどのくらいあるのか

- 公的保険がどうなっているのか

まずは、ここをキチンと把握する必要があります。

くどいようですが、ここがグラグラしてると、

積み上げているつもりが、予期せぬ事態に、あっさり簡単に崩れてしまうことになり兼ねないんです。

生活を支えている収入の中で、生活に必要な支出をコントロールできているか、まずチェック✔

下図左側のように、収入よりも支出が増えてないかな?

まずは、下図の右側のようになるように、家計を整えることが先決です!

お金を増やすために大事なことは、「目的」を明確にすること

何のために?お金が必要か、 目的のためにはいくら?必要で、いつまでに?準備する必要があるのか

ここの腹決めをするのが、意外と厄介だったります。

目的別に(何のため?いくら?いつまで?)は、それぞれのご家庭の状況によって中身が変わります。

家庭の状況によって、目的(何のため?いくら?いつまで?)の中身が変わりますが、

使い道や使う時期に合わせて、

適材適所にお金を振り分ける仕組みづくりを

しっかりつくることで

効率よくお金を増やすことができます!

効率よくお金を増やす仕組みづくりをつくろう

目的別、適材適所にお財布を分けましょう

まずは、お財布を『使うお金』、『貯めるお金』、『増やすお金』の3つに分けます。

お金を分けてみると、何にために、いつまでに、いくらのお金が必要なのか、が明確になります。

使い道や、使う時期を考えて、そのお金をどこに置いておくと良いかを整理しましょう。

① 使うお金

『使うお金』は、住居費、水道光熱費、食費、通信費、日用品、おこづかいなどの基本生活費をいれておく、お財布です。

『使うお金』の財布の場所は、使いやすい 普段使いの普通預金などを使います。

この財布をまず、貯めます。

家族が急に倒れた、入院した、急なご不幸があった、

家電製品が壊れたなどの急な出費に対応できるように

自己防衛費用として、目安として3か月~6ヶ月分くらいの生活費を

月末(給料日の前日)の口座残高に残るように貯めます。

例)生活費 20万円×3ヶ月=60万円が、月末の口座に毎月残るようにする。

② 貯めるお金

『貯めるお金』は、何のお財布かというと、10年くらいの間に使う予定のあるお金をこの財布にまとめます。

教育資金、住宅資金、旅行費用、車の買い替えなどです。

『貯めるお金』の財布の場所は、ネット銀行の定期預金や、個人向け国債、NISAやつみたてNISAなどを使います。

細かく考えるよりも、まずは、全体像をつかむつもりで、書き出してみます。

すでに準備できているお金もあれば書き出してみます。

(貯めるお金の目標額-準備できているお金)÷必要な時期までの月数=積立て目標額 が算出できます。

③ 増やすお金

『増やすお金』の財布は、10年以上使う予定のない、老後資金などのお金を入れるお財布です。

『増やすお金』の財布の場所は、投資信託(iDeCoや、つみたてNISAなど)を利用します。

10年以上使う予定がない老後資金などは、『貯めるお金』が、貯まってから、始めようと思いがちです。

『貯めるお金』を満たすための計画を立てたら、同時に、この『増やすお金』の財布にもお金をいれることで、

【時間を味方につけた、上手なお金の増やし方】ができます。

【時間を味方につけた、上手なお金の増やし方】は、複利効果が出せる金融商品を選ぶ必要があります。

複利効果を出せる金融商品で、活用したいのは、投資信託(iDeCoや、つみたてNISAなど)です。

時間を味方につけた、上手なお金の増やし方

お金を増やすためにやるべきことは?

① 収入を増やす

・キャリアアップ

・長く働く

② 支出をコントロールすること

・固定費を見直す

③ 時間を味方につけてお金の成長力を高める

・時間を味方につけてお金を育てる「複利効果」を活用する。

→複利の効果が出せる金融商品(投資信託)を活用する

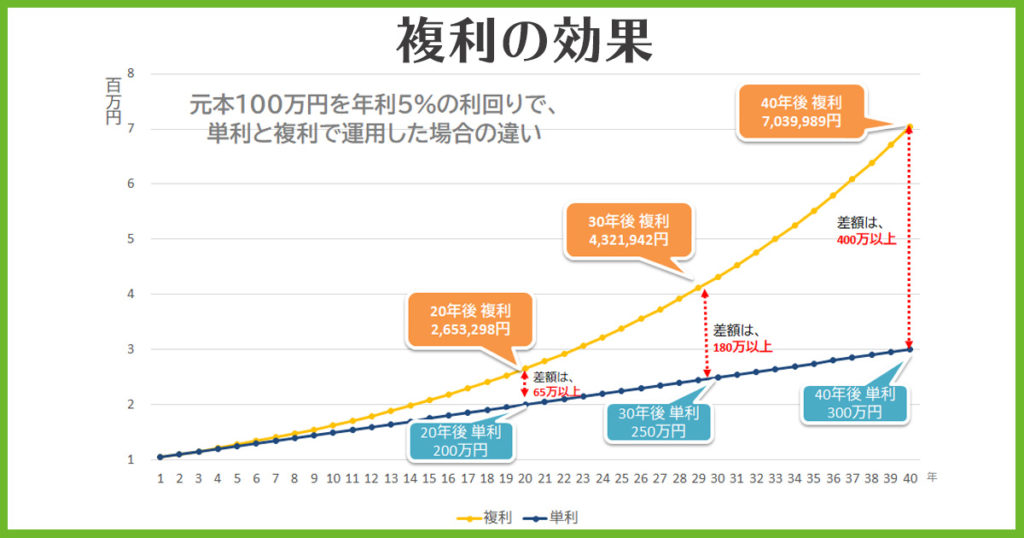

複利は、利益が利益を生む仕組みです。

例えば、元本100万円に年5%で複利運用するとはどういうことかというと

1年後、元本100万円と年5%の金利(利息)5万円がついて、元利合計105万円になっています。

2年後は、元本105万円に対して、年5%の金利(利息)52,500円がつき、元利合計1,102,500円となります。

3年後は、元本1,102,500円に対して、年5%の金利(利息)55,125円がつき、元利合計1,157,625円となります。

・・・・

このように、利息分も元本に含まれて、元利合計が元本となり、また金利が付くので、複利は、利益が利益を生む仕組みなんです。

この複利効果は、時間を味方につけるとさらに成長力を高めます。(下図参照)

「長期・積立て・分散投資」

時間を味方につけた上手なお金の増やし方では、投資信託を活用します。

どうして投資信託なのか、

それは、私たちが目指すのが、「失敗しない資産づくり」だから

勝者となり、成功者となるために投資するからではないからです。

合いことばは、「長期・積立・分散投資」

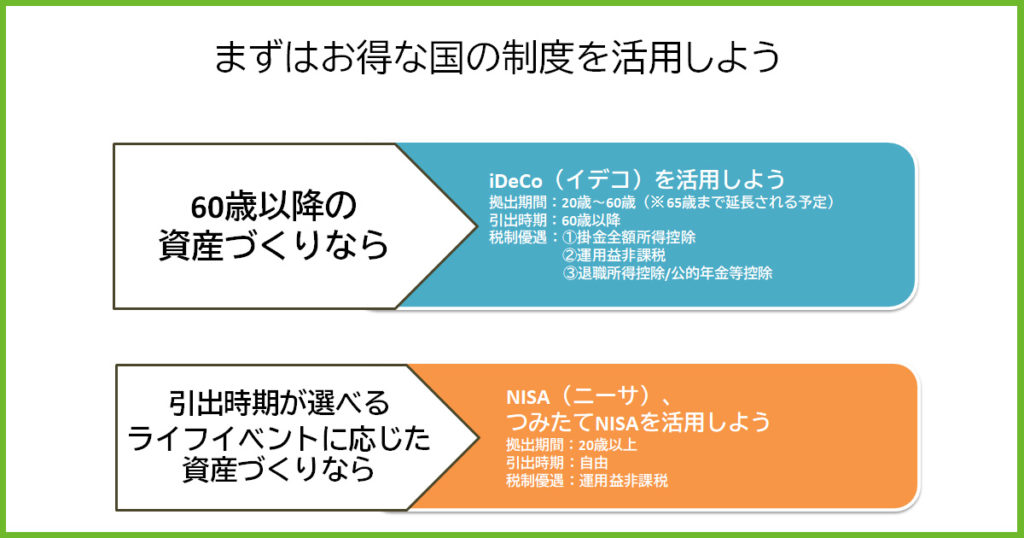

まずは、国の制度を活用しよう

確定拠出年金(個人型:iDeCo)や小額投資非課税制度(一般NISA、つみたてNISA)を活用しましょう。

この2つは、金融商品ではありません。

確定拠出年金も、小額投資非課税制度も、国が用意した「仕組み=制度」です。

それぞれ窓口となる金融機関に「専用の口座」を開く必要があります。

それぞれの制度には、長所と短所があります。

それぞれの制度の特徴があります。

それぞれの制度が自分にとって、どんな風にお得なのかを具体的に計算すると制度の理解が深まります。

投資を活用した資産づくりは、最初は誰でも不安です。

でも、投資行動が必要だから、国は制度面つまり税金の優遇策をプレゼントするから始めてみてね。

運用がうまくいかなくても、税制面で優遇をつけてあるから、一歩を踏み出してね。

と、後押ししています。

まぁまぁ複雑 確定拠出年金の始め方

やる気になってきたぁ。

どうすれば、始められるの?

少々複雑な確定拠出年金(個人型:iDeCo)を説明します

確定拠出年金は、国の年金制度(公的年金)に準じていろんなことが決められています。

年金が未納や免除になっていると、確定拠出年金(個人型:iDeCo)を始めることができません。

国の年金制度の概要を解説します。

iDeCoを始めるまでのステップをご案内

① 加入資格の確認と掛金の上限をまず確認

② 運用方針、運用方針にもとづいた商品を選ぶ

③ 商品の取り扱いがある金融機関を選ぶ

④ 金融機関へ資料請求

⑤ 申込書の記入、提出

⑥ 口座開設

⑦ 掛金拠出

⑧ 商品の買い付け

わぁー、面倒くさそう。

はい、実際、複雑です。

確定拠出年金の口座は、一般の銀行口座とは違い、

優遇税制が付随した「特別な専用口座」だからなんです。

それに、公的年金制度に準じた仕組みだから、

法律で定められた複数の機関がそれぞれの役割を担って、この「特別な専用口座」を守っています。

そんな事情があり、iDeCoの手数料体系も独特なものになっています。

増やす力アップ講座の内容は、大まかですが、ここまで。

じゃぁ、実際にiDeCoを始めるためには、

いくつか乗り越えなければならないカベがあります。

iDeCoがちゃんと始められる、投資信託で上手にお金を増やすための資産形成の知識が学べる講座を別途、準備中です。

失敗しない、上手にお金を増やすために、一緒に始めましょう「じぶん年金づくり」

準備が整い次第、お知らせさせていただきます。

LINE公式アカウントで、友だち募集中です(^O^)

LINEでは

生活に密着したお金の考え方や

私が勉強して得た公的保険や資産形成にまつわる情報

それから

イベント、セミナー情報などを優先的にお知らせいたします。

Facebookで日常を配信中