こんにちは、品川の確定拠出年金相談ねっと認定FP、野原です。

え?増えてないよ~というかた!

大丈夫です。これから頑張りましょうね!

直近の動きでは、日経平均やNYダウなど、単純に指数に連動するような運用をしているひとの資産がもの凄いスピードで増え続けています。

きちんと勉強して、あらかじめ現金化を進めていたひとや、運用の専門家であっても、素直についていきにくい相場が続いています。

いま運用パフォーマンスが思ったよりあがらずに苦しんでるのは実はプロかもしれません。

株価においては劣等生であった日本市場が、直近では素晴らしい動きをしているからです。

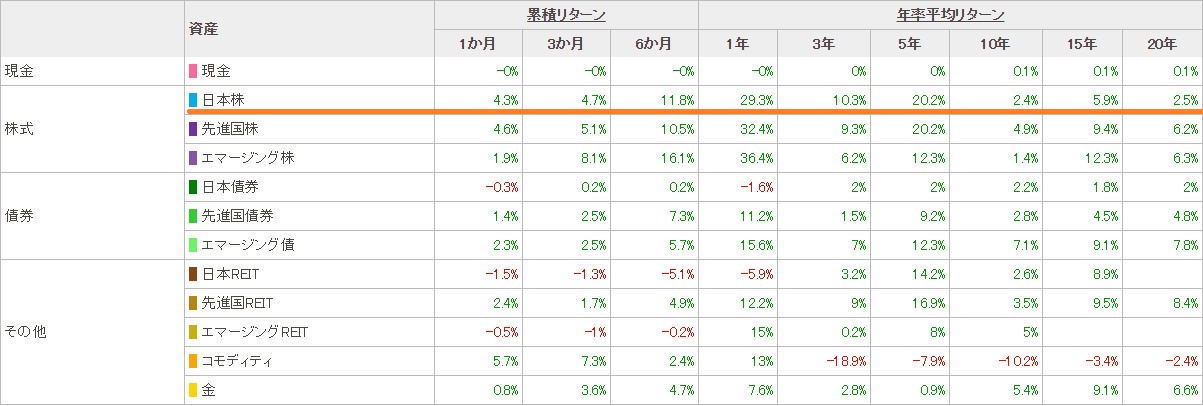

※myINDEXより抜粋

分散投資で日本もきちんと組み入れておくことは、結果論ではなく大切なことなのです。

素人でもプロでも、タイミングをとらえるのは難しいという事実を少しはわかっていただけますでしょうか?

そのかわり、プロには素人にはできないことがひとつだけあります。

それは「継続すること」です。

プロは継続する仕組みをつくらなくても継続できます。頭で考えているのではなく、体が覚えているからです。

素人には真似できません。

そのかわり、素人でも継続させられる方法があります。

継続できる仕組みさえ作ってしまえばいいんです。

仕組みさえできれば、素人もプロも、資産運用では大差ありません。

スポーツの世界などとは違い、パフォーマンスにおいては、プロと素人では差がつきにくいのがこの世界です。

もし、10年前にそんな仕組みができていたなら、いまごろどうなっていたでしょうか?

今回はそんな検証をしてみたいと思います。

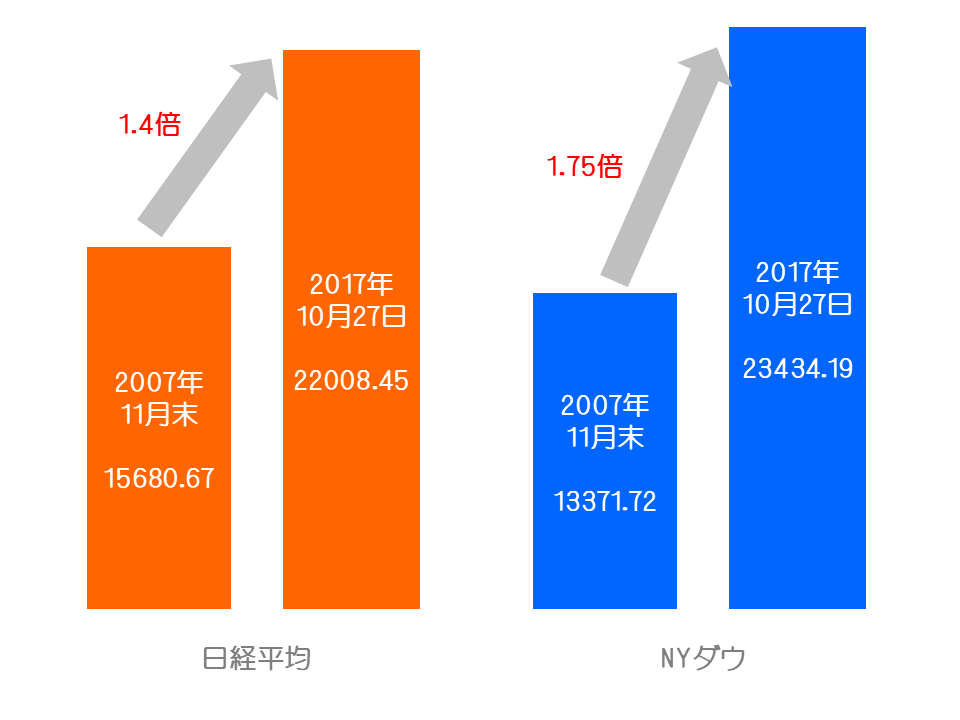

みなさんでも簡単に情報が入手できる指数、「日経平均」と「NYダウ」を例にあげてみたいと思います。

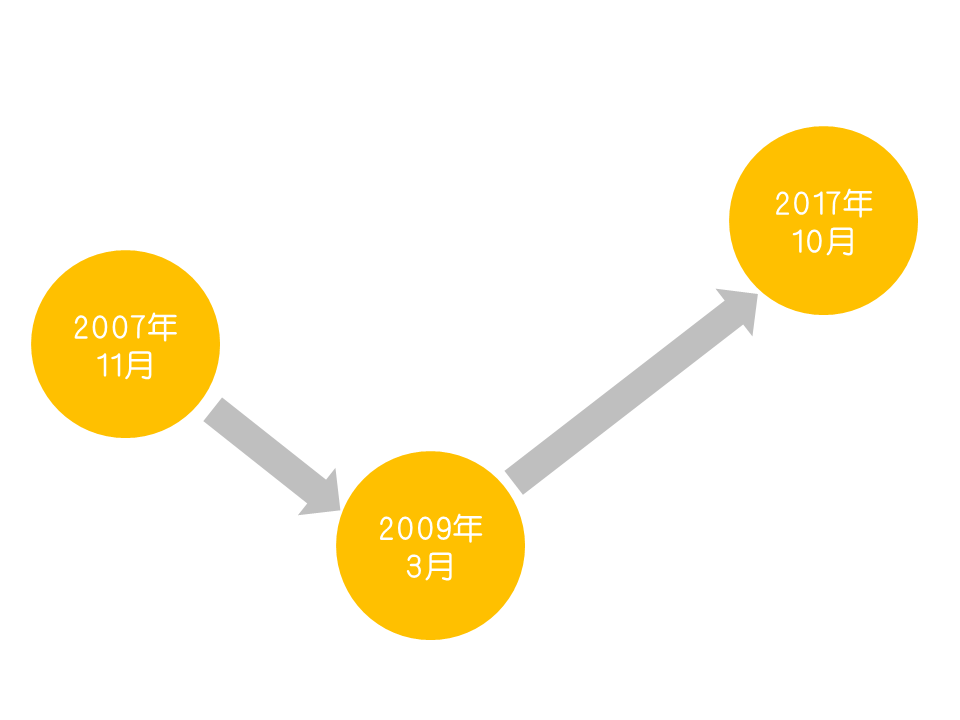

この10年で、1年半にわたりいったん大きく下落したあと、8年半で上昇してきました。

終値ベース

NYダウ

2007年11月末 13371.72

2009年3月安値 6547.05

2017年10月27日 23434.19 1.75倍 安値から3.57倍

日経225

2007年11月末 15680.67

2009年3月安値 7054.98

2017年10月27日 22008.45 1.4倍 安値から3.11倍

どうでしょうか?

もちろんリスク資産のみで運用しているひとはいないと思いますが、感覚的には余裕資金としての預貯金含めても20%以上は増えてるのではないでしょうか。

もし、ちゃんと貯金できる状態なのに、全く増えていないとしたら少しは考えていただくと良いと思います。

もちろん、やるやらないは自由ですが、世界はこう動いていたということですから、この10年間の恩恵を受ける運用ができていなかったということです。

リスクをとらないことで、残念ながら世界経済成長から取り残されるリスクをおってしまったんですね。

で、

実はなるべく長く運用していただきたい理由のひとつに「配当」、そして配当の「再投資」の有効性があります。

わかりやすく日経平均だけでお話しますね。

株式を買うと、配当金をもらえる会社が多くあります。

投資信託に株式が組み入れられていれば、もちろん投資信託の中に配当金が入ってきます。

これが通常であれば、だいたい年間1.5%前後ありますので、この存在は結構大きいんですよね。

いま、良くニュースで見ている日経平均には配当金の再投資効果が含まれていない数字です。

では、実際は2007年11月からどれくらい効果があると思いますか?

僕の手元データでは正確な数字が出せませんが、実は6,000円分程度のインパクトがあるイメージなんですね。

いまの日経平均を基準にすると27%増!凄いですよね。

ちょっとイメージわかないと思いますので、2004年1月~のあるデータをご紹介します。

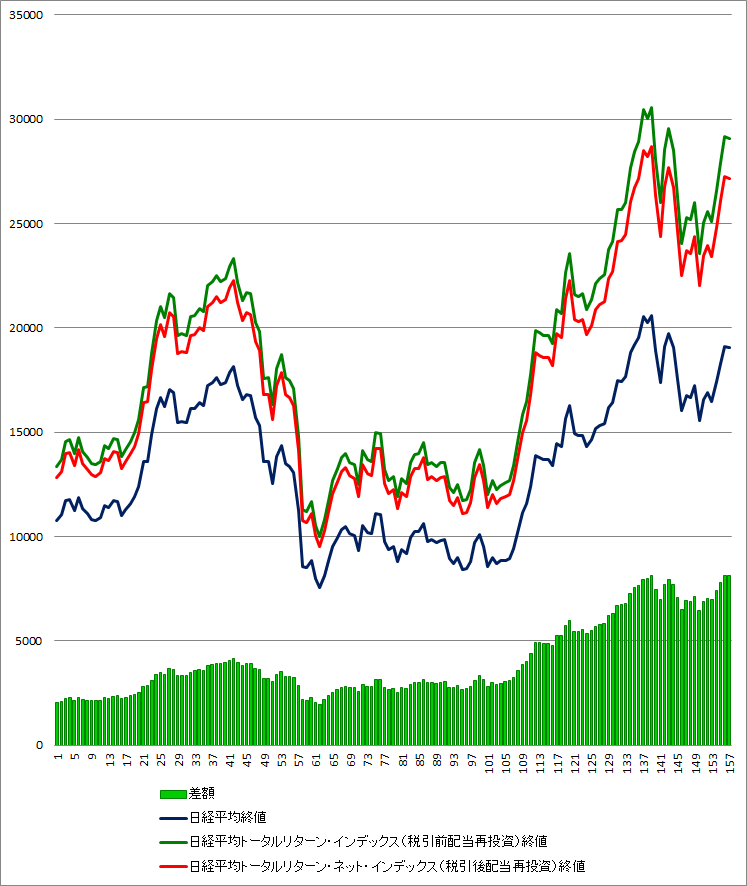

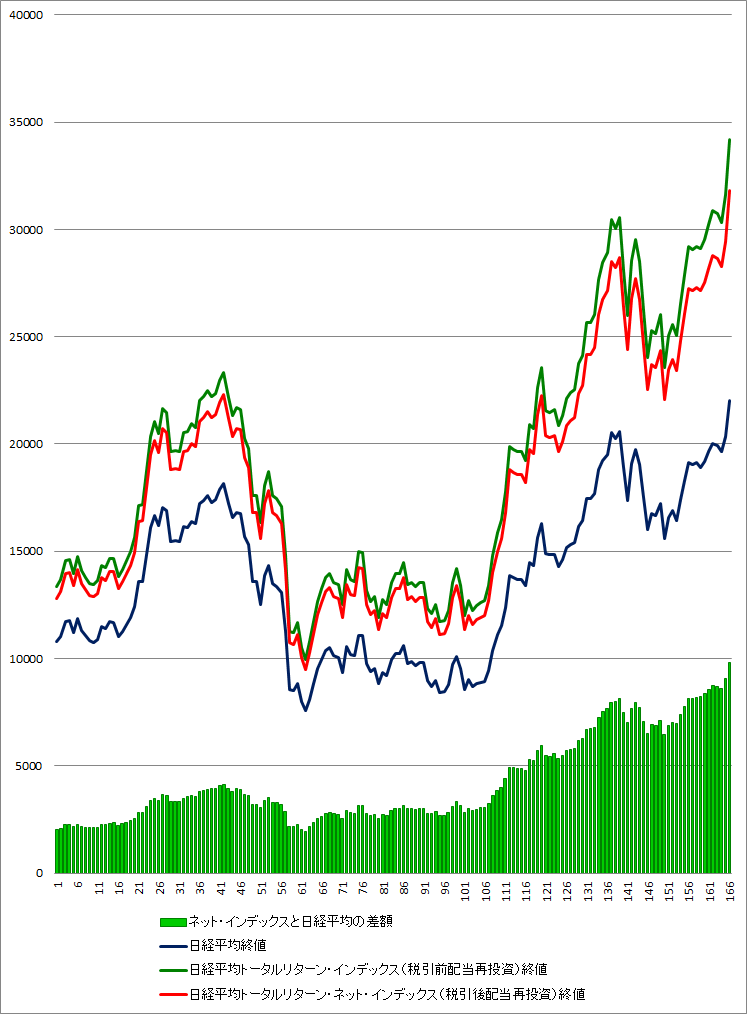

これは、3つの日経平均を表したものです。

日経平均

日経平均トータルリターン・インデックス(税引前配当再投資)

日経平均トータルリターン・ネット・インデックス(税引後配当再投資)

そして、日経平均トータルリターン・ネット・インデックスと日経平均の差額は、配当の再投資効果を表したものです。

※日経平均トータルリターン・ネット・インデックスは1979年12月28日の値を6569.47とし、2012年12月3日に公表開始された日経平均トータルリターン・ネット・インデックスの税引後の配当を再投資したと仮定した指数

だから配当込みだと、税引後でも日経平均は29,000円くらいある計算なんです。

10年で6,000円、+27%ということは、年率で+2.7%の再投資効果です。

なるべく若いうちから長期にわたり運用していくと、資産形成しやすくなるというのには、このように一定の根拠があるのです。

自分の生きた時代によって、運不運があるのはしかたないにしても、やるかやらないかで大きく変わる部分も大きいということをわかっていただけるでしょう。