こんにちは、品川の確定拠出年金相談ねっと認定FP、野原です。

iDeCoやつみたてNISAの知名度があがることで、積立に対するニーズもあがってきています。

同時に、株式市場の好調持続により、ドルコスト平均法は損しない運用法である、という誤解も生まれやすいです。

確かにこの数年、コツコツ積立てし続けたかたで、含み損(現状、マイナス評価)のかたはあまりいないでしょうけれど、これは非常に危険な誤解なので注意してください。

積立て期間が10年以上のかたはすでに経験済みかと思います。

ドルコスト平均法は損しない・万能な運用法ではありません。

下げ相場が続く時はやっぱり下がります。

むしろ、投資タイミングによっては一括投資した時より、一時的に大きくマイナスになることもあります。

では、それでもなんでドルコスト平均法が、僕らにとってベターなのでしょうか。

また、どんな投資家にとってもベターなのでしょうか。

そもそもドルコスト平均法ってなに?

一言でいうと定期定額投資法といわれ、定期的に、一定額を買い続ける方法です。

このやり方については、すでに多くの媒体で解説されていますので説明は省略しますが、なかでも僕がわかりやすいなぁと思った記事をまずはご紹介いたします。

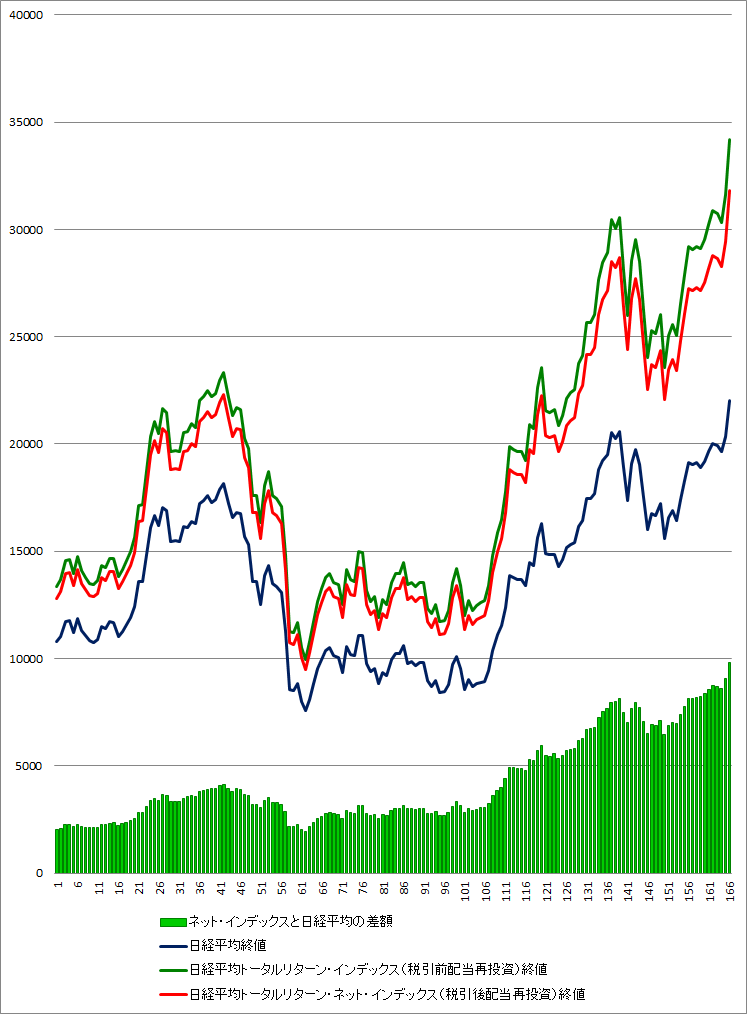

トウシル:積み立て投資がトクイな相場とニガテな相場

この記事の中段くらいの下図がわかりやすいです。

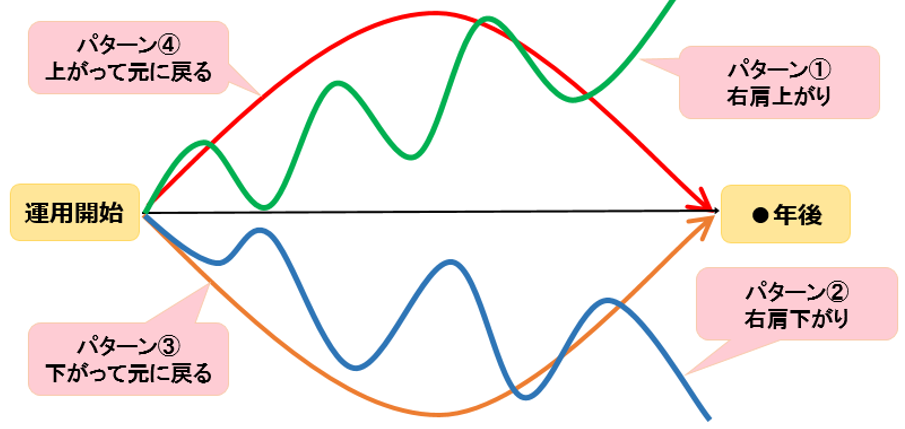

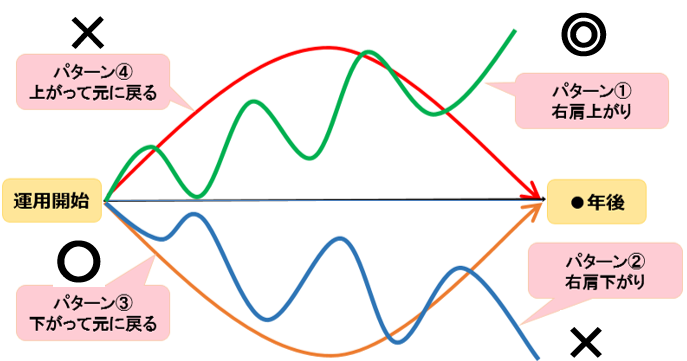

<相場のパターン>

<積立て投資と相性いいパターン>

ドルコスト平均法の特徴

記事にある通りなのですが、いまのようなパターン①が一番相性良いのですが、これだと一括投資より良いパフォーマンスは出せません。

また、パターン②となることはちょっと考えづらいです。

実際の相場は、上記のようなパターンの組合せで動いています。

パターン③はドルコスト平均法の特徴を説明しやすいパターンです。

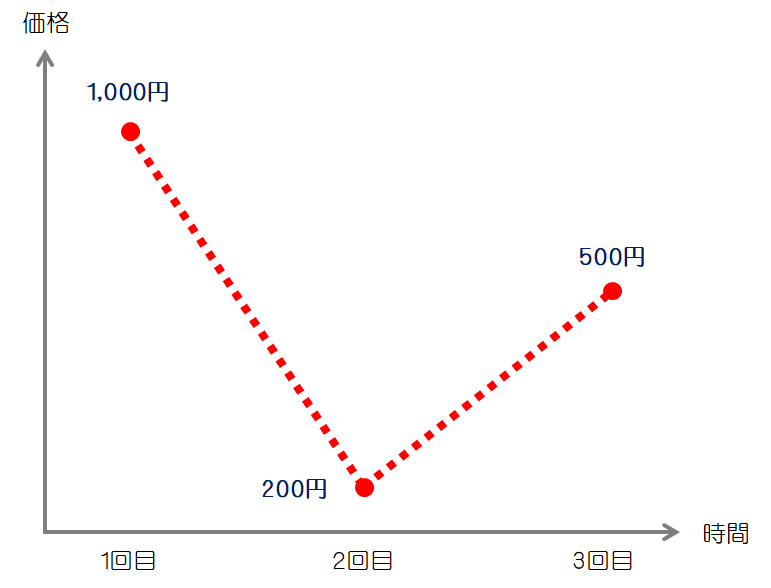

例えば、毎月1,000円ずつ3回買ったとしましょう。

1,000円 × 3回 = 3,000円

1回目 1口 / 2回目 5口 / 3回目 2口

合計 8口

いま、価格は当初の半分、500円になっちゃったとします。

投資した金額はもちろんマイナスでしょうか?

なんとなくマイナスになってるような気がします。

では、実際はどうでしょう。

500円 × 8口 = 4,000円

え?1,000円増えてるじゃん!ということになります。

パターン①②④も、それぞれやってみてください。

一括投資VSドルコストで、それぞれどちらが勝つか面白いですよ。

ドルコスト平均法を使うと良いタイプ

これは僕も含めて、資産運用を仕事としていないかたはほとんどが当てはまると思います。

僕自身、株式ディーラーをしていた頃は、チャートを勉強したり、先物を研究したり、外資系の売買動向を調べたり、決算予想を把握したり、勝ってる人の真似をしたり、そりゃあもう生活するために色々研究してきました。

結果としてわかったのは、やっぱり一定割合で必ず当たるし、必ず負けるということです。

ましてや、今は毎日相場チェックをしているわけでもなく、運用にも直接携わってない。

リアルなマーケットの温度感が伝わってきません。

僕もタイミングがわからない1人です。

上昇タイミングがわかれば、借金でもして一括投資したいぐらいです。

とはいえ資産運用のプロでも、タイミングがわかると言い切れる人もいませんけどね。

いま手元にまとまったお金があるなら、一括で買ってしまったほうが良いです。

皆さんもきっとそうでしょう。

何を買っているかわかりませんが、株式や債券、REITなど、基本的には成長し続けようと、自分が思っているものに投資しているはずです。

人の成長、企業の成長、世界経済の成長を信じているからこそできることです。

もし、これからずっと下がり続けると思っているなら買わないという選択をするはずです。

投資信託であれば、下がったら買える口数が増える、そのことで、相場が戻れば利益になりやすいというのは事実ですが、将来的に上がらないのであれば、買う意味がありません。

しかも、下がっても買い続けるという投資行動は、いわゆるナンピンといって、本来はなるべく避けたい方法です。

ナンピンを漢字で書くと「難平」。災難、つまり株価の変動による損失を平均化することを指します。

また、買いか売りポジションを取ったに逆方向にいってしまい、損失確定を避けたいがために同ポジションを増やし続けるポジショニングは「下手なナンピン、スカンピン」とも言われ、好ましくない投資行動です。

資産形成したい人こそドルコスト平均法

いままとまったお金はないし、いつ上昇するかタイミングもわからない。

つまり、そんな人がドルコスト平均法による積立てをすることで、いつ上がるかわからないけど理論的に上がろうとするものを買い続けることで、結果的に資産形成につながりやすくなります。

また、紙幣(ペーパー資産)は歴史上、人間の欲望や利害関係などを巻き込みながら、インフレを起こさなかったことは恐らく無かったのです。

それにより、バブルや暴落、ゴルディロックス相場(心地良い相場、過熱せず冷めすぎてもいない状況)や低迷期を繰り返します。

それでもドルコスト平均法では時間リスクの分散ができる

ドルコスト平均法は様々なリスク分散すべてに対応できるわけではありません。

あくまで、時間リスクの分散ができるだけです。

毎回毎回、積立てすることで、小さな一括投資を繰り返すことと同じになります。

上がるタイミングがわからない上に、まとまったお金もないのであれば、消去法的に悪くはない方法です。

個人的には、自称ドルコスト改と名付けた、通常のドルコスト平均法を改良した投資法を好んでいます。

資産のリスク分散は何でやるのか

結局のところ、皆さんの頭のなかにあるリスク分散のいわゆる一般的なイメージは投資対象の資産や地域を分散することを指しているのだろうと思います。

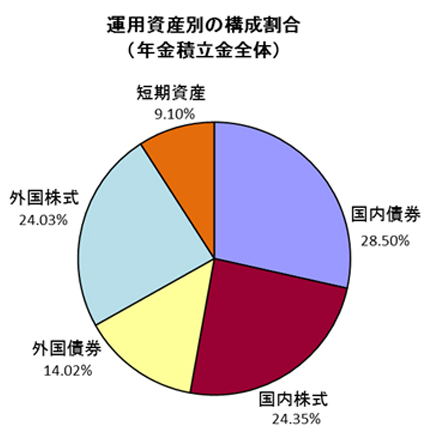

その方法は、各種資産でポートフォリオを組む(色々な資産を組み合わせる)ことで、預貯金なども含めた、資産のカタマリができあがります。

いわゆるこんなイメージです(GPIFのHPより:)

このカタマリをメンテナンス管理し続けることが資産運用になるわけです。

どんな経済状況になっても、ある程度は対応できるように貯蓄(資産を貯める)していきます。

「貯蓄から投資」は間違い

だからこそ、政府のいう「貯蓄から投資へ」は変な表現だと思うのです。「預貯金から投資へ」とかならまだわかります。

この表現がどこからきたのか不明ですが、もしかしたら「財形貯蓄」とかの言葉の影響もあるのかもしれません。

貯蓄とは資産を貯めることです。

ビジネスで稼ぎ、貯蓄も増やす。増えた資産で、またビジネスも拡大できる。

そんな好循環が生まれると良いですよね。

保障あってこその貯蓄

僕が対応させていただく個別相談では、まず保障ありきです。

保険の見直しはできませんが、契約内容チェックによる保険最適化のアドバイスや、生保担当のご紹介はできます。

いまの収入・未来の収入を担保してくれる保障なくして、ビジネスで稼ぐことに集中できるでしょうか。

公的保険や生命保険をきちんと把握・加入していなければ、貯蓄もままなりません。

資産運用のみのご相談も多いのですが、まずはしっかり土台を作っていきましょう!

ちょっと不思議な、気になる生保の営業トーク

おまけです。

この数年、一部の生命保険の営業パーソンのセールストークでとても気になることがあります。

毎月の生命保険の掛金が、円換算で変動するタイプの外貨建保険を説明する際に「ドルコスト平均法だから安心ですよ」みたいなことを平気でいうかたがいます。僕も以前、そんな説明を受けたことがあります。

これは大間違いです。なんでコンプライアンスにひっかからないのか不思議です。

言い訳として例えば「ドル建てでドルコスト」というひともいますが、日本円で支払っているなら、日本円換算してドルコストになっていなければ、ドルコストではありません。誤認勧誘や虚偽の説明にあたる可能性があります。

保険は売らないけど、リスク資産は僕の専門なので、ここは妥協できません。

1万円なら1万円と、毎月の支払額が変動しない生保商品もありますが、定期定額でない限りドルコストでもなんでもないので、気をつけてくださいね。