ここだけの話ですが、銀行や証券会社が絶対に教えたがらない投資法があるのです

これを教えると、銀行の一番の稼ぎ頭の収益源が減り、証券会社も株の手数料収入が減ってしまう可能性があります。

わざわざ自分たちが儲からない商品を教えることはしません。

自分で正しい情報を取らないかぎり、手数料ばかりたくさん取られて本当に有利な貯蓄や投資をすることはできません。

これを知ってしまったら、あなたは今まで自分のしていた貯蓄や投資はいったい何だったんだろうと思われるはずです。

実は、銀行預金よりもリスクが低いのにもっと高いリターンを得られる可能性のある投資法がある

銀行預金は金利は低いけど一番安心でリスクが低い投資(貯蓄)だと思っていませんか?

でも、実は銀行預金よりももっと安心でリスクの低い投資はあるのです。

しかも、もっと高いリターンが得られる可能性のある投資法があるのです。

これを知ったら、あなたは何でもっと早くこれに気付かなかったのだろうと思われるはずです。

一見難しそうに感じるかもしれませんが、とても簡単な投資法です。

お金持ちは既にこの投資法を実践している

実は、日本の一部のお金持ちも既にこの投資の方法を実践しているのです。

お金持ちは、大きなリスクを取って増やすことよりも、リスクを低くして減らさないことを優先する方が多いのです。

米国30年物ゼロクーポン債は雪だるま式に増える

銀行預金よりもリスクが低いのに、もっと高いリターンが得られる可能性のある投資とはいったい何なのでしょうか?

それは、米国債への投資です。

アメリカという国が発行している債券への投資です。

しかも、30年物ゼロクーポン債という米国債への投資です。

米国債というのは、米国が借金をするために発行した借用証書です。

この借用証書は買ったり売ったりすることが出来ます。

ゼロクーポン債というのは金利がゼロの債券です。

金利がゼロの代わりに、安く買うことが出来るものです。

fpsdn.net/fp/saoyama/column/2785

途中で利息が支払われるとその都度税金が取られてしまいます。

利息を再運用したとしても、税金の取られた金額しか再運用できなくなってしまいます。

これが利付債です。

これに比べて途中で利息の支払いのないゼロクーポン債(割引債)は税金を取られない利息を丸ごと再運用できると考えるとわかりやすいと思います。

利息を元本に加えて再運用していくことを複利運用と言います。

アインシュタインは複利運用は人類最大の発明だといったとされます。

複利運用では、期間が長くなればなるほど増え方が加速度的に大きくなるのです。

その複利運用の仕組みを極限まで生かせるのが米30年物ゼロクーポン債なのです。

日本のメガバンクの預金よりも安全なのは米国債

投資(預金)先がつぶれてしまうと預けたお金は戻ってきません。

つぶれない先に投資(預金)することが重要です。

信用力を判断するための指標があります。

それが格付けです。

銀行預金は銀行がつぶれても1,000万円とその利息までが預金保護機構によって保護されます。

しかし、日本がつぶれてしまったらこの約束も守られるかはわかりません。

そのように考えると、お金を預ける時には銀行(企業)の信用力だけでなく、その銀行(企業)の属する国の信用力も考えておく必要があります。

日本の銀行にお金を預ける時には、以下の格付けを気にする必要があります。

日本の銀行の中で最も高い格付け(高い信用力)を受けている三菱UFJ銀行の信用格付けはS&PではA(Moody’sではA1)となっています。上から3番目のランクです。

その所属する国である日本の国債格付けはS&PではA+(Moody’sではA1)です。つまり、上から3番目の格付けとなっています。

これに対して、米国債に投資する時には、米国の格付けを気にする必要があります。

米国の国債格付けはS&PではAA+(Moody’sではAaa)とS&Pでは2番目、Moody’sでは1番目の格付けとなっています。

格付けを比べると、日本の銀行に預けたり日本の国債に投資するより米国債に投資した方が安全だということになります。

米国債の金利は、日本の国債の40倍、スーパー定期の200倍

2019年1月1日現在の野村證券の個人向けの国債と三菱UFJ銀行のスーパー定期預金の金利は以下の通りです。

期間にかかわりなく国債の方は0.05%(但し、10年物は変動金利型)、スーパー定期預金(1か月から10年まで)の方は0.01%となっています。

いずれも非常に低い金利です。

投資対象としてはあまり魅力がありません。

これに対して、30年物米国ゼロクーポン債(残存期間27年1か月)の利回り(複利)は2.89%です。

なんと、米国債の金利は、低く見積もっても日本の国債の40倍、スーパー定期の200倍ほどにもなります。

詳しくはこちらをご覧ください。

fpsdn.net/fp/saoyama/column/2752

ゼロクーポン債での長期投資は為替リスクを大幅に軽減できる

今までの話は、為替リスクがない時の場合の話です。

日本人が、持っている日本円を米国債に投資する場合には為替リスクが発生します。

為替レートの動きは全く予測できません。

円高になるのか円安になるのか、プロでも読むのは困難です。

これを軽視する人が多いです。

最近とてもよく売れている外貨建ての保険は、米国債に投資するのと同様為替レート変動のリスクを抱えています。

しかし、ドルベースでは元本が確保されるという説明を聞いて、十分に為替レート変動のリスクがどれくらいあるのかを検討もせずに買ってしまう人が多いのが現状です。

米国債に投資するのも外貨建ての保険に投資するのも、同じように為替レート変動のリスクを負うことになります。

為替レートのリスクは十分に理解しておく必要があります。

詳しくはこちらをご覧ください。

fpsdn.net/fp/saoyama/column/2810

では、米国債投資はしないほうがよいのでしょうか?

この問いに答えるためには、為替リスクが米国債投資にどれくらいの影響を与えるのかを正しく知る必要があります。

過去のデータを分析してみます。

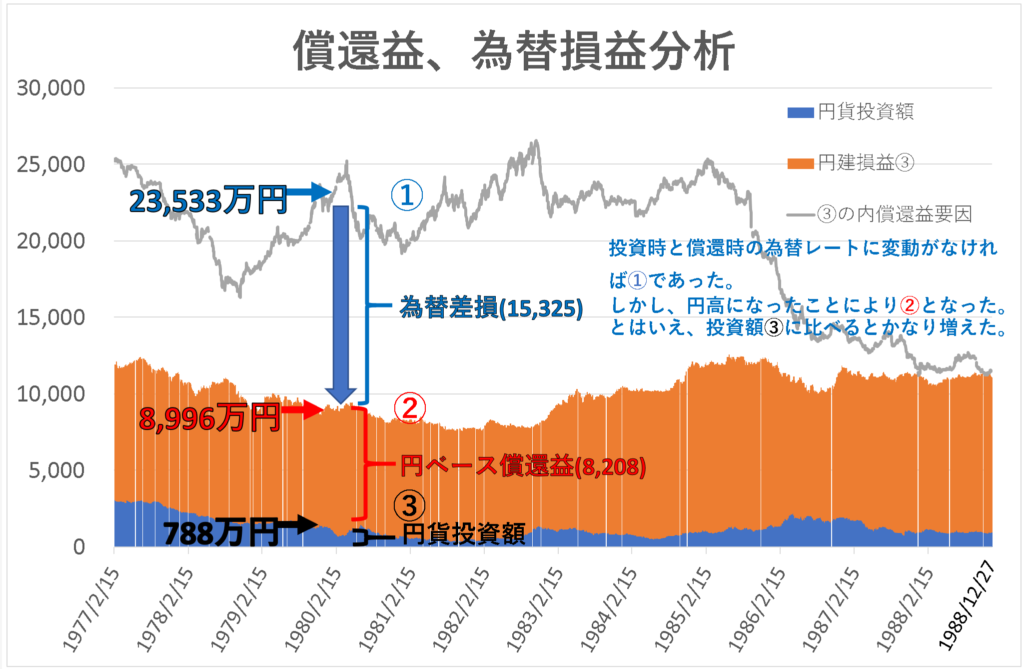

1980年2月15日に投資を始めて、30年後の期限(2019年2月15日)にどうなっていたかを見てみます。

1980年2月15日の為替レートは1ドル243.21円でした。

円での投資額は788万円となります。

2010年2月15日の為替レートが変わらず1ドル243.21円だったとすると、23,533万円になっていたことになります。

しかし、実際には為替レートが1ドル89.95円になっていました。

そのため為替差損が出て、8,996万になったことになります。

為替差損を勘案したうえで、788万円投資して30年後に8,996万円になったということです。

年利回り(複利)に直すと、8.45%ということになります。

下のグラフは、1977年2月15日から1988年12月27日までに投資を始めて、30年後にどうなっていたかを示しています。

青色の棒グラフの高さが、当初投資した円ベースの金額です。

オレンジ色の棒グラフの高さが、30年後の円ベースの金額です。

もし元本割れするとしたら、オレンジ色の棒グラフが青色の棒グラフより短くなります。

しかし、一貫してオレンジ色の棒グラフが青色の棒グラフを圧倒的に上回っています。

利息相当分(償還益)が圧倒的に為替による損失を上回っているからです。

しかし、いままでそうだったからと言ってこれからも同じだとは限りません。

いったい為替レートがいくらまで円高になったら元本割れするの?

いったい為替レートがいくらになったら元本割れするのでしょうか?

例えば、1977年2月15日の為替レートは1ドル283.93円でした。

その時に米30年ゼロクーポン債に投資したとします。

この時、損益分岐点の為替レートは1ドル30.67円でした。

つまり、1ドル30.67円より円高になったとしたら元本割れとなりました。

しかし、30年後の為替レートは1ドル119.48円でしたので元本は十分に確保できました。

2018年12月24日の為替レートは、1ドル110.57円でした。

損益分岐点の為替レートは、1ドル45.55円となります。

30年後に1ドル45.55円よりも円高にならなければ元本割れはしないということになります。

※為替手数料については考慮していません。

損益分岐点の為替レートは以下の公式で求めることが出来ます。

償還時の為替レート=購入時の為替レート×債券価格÷償還価格100

外貨建ての保険の場合は、米国債券やオーストラリア債券などで運用しています。

せっかく得られた利息相当分(金利と償還益)の大半を手数料として金融機関に持って行かれてしまいます。

ですから、外貨ベースでは元本割れしないものの、円貨ベースでは非常に元本割れしやすい状態になってしまっているのです。

金融機関にとって、このことを知られてはマズいのです。

自分で直接米国債投資をしてもらったのでは、金融機関の稼ぎ頭の収益源がなくなってしまうからです。

ですから、そんなことをみんなに教えるはずはないのです。

知らないばかりに大きなリスクを背負わされてしまい、せっかく大きく儲けることの出来るチャンスを金融機関に差し上げてしまっていることになるのです。

ちなみに、この場合、金融機関には何のリスクもありません。お客様に為替のリスクを背負わせて金融機関はノーリスクでがっぽりと儲けることが出来ているのです。

あなたを道具にして、金融機関が安全に儲けるという仕組みになっているのです。

金融機関にとって、やり始めたらやめられない麻薬のようなものといったら大げさすぎるでしょうか。

どの米国債に、どのように投資したらいいのか?

では、実際に証券会社の外国債券のページを見て、どのように投資する債券を選べばよいのでしょうか?

投資する債券を選ぶポイントは次の通りです。

ゼロクーポン債

米国債には利付債と割引債(ゼロクーポン債)の2種類があります。

利付債は、半年ごとに利息が支払われます。

その都度税金が取られます。

利息は再運用しないと、増えないし、使ってしまう可能性があります。

割引債(ゼロクーポン債)は、途中で利息は支払われません。

利息分は期限に一括して支払われると考えるとわかりやすいです。

実際には、例えば60で買って、期限に100で戻ってきます。

その差の40が利息相当分というわけです。

ゼロクーポン債では途中で利息が支払われないので、途中で税金が取られません。

税金が取られない利息分が再投資されていくのと同じです。

複利運用が自動的に行われるのと同じなので雪だるま式に増えます。

ゼロクーポン債を選びます。

30年債

複利運用は長く運用すればするほど増え方が加速度的に大きくなります。

米国債には20年債や10年債も、もっと短いものもありますが、30年債が最も複利運用の恩恵を受けることが出来ます。

30年債を選びます。

期限まで持ち切る

債券は、その性質上途中で売却すると元本割れする(またはプラスアルファの利益が出る)可能性があります。しかし、期限まで持ち切れば必ず100(%)で戻って来ます。

ですから、期限まで持ち切るのが原則です。

しかし、為替が大きく円安になったり(ドルを円に換えるとたくさんの円がもらえる)、金利が大きく下がったり(債券の価格が上がる)した時には期限より前に売ってしまうということも考えられます。

具体的にどの債券を選べばいいのか?

証券会社のページを見るとこのような表が載っています。

この中から、どのように選べばいいのでしょうか?

| 通貨 | 銘柄名 | 利率 | 償還日 | 残存(約) | 利払日 | 参考 価格 |

利回り (複利) |

|---|---|---|---|---|---|---|---|

|

①

US$ |

米国国債 | 3.375% | 2019/ 11/15 |

10ヵ月 | 05/15 11/15 |

101.15 | 1.93% |

|

②

US$ |

米国国債 | 2.750% | 2042/ 11/15 |

23年10ヵ月 | 05/15 11/15 |

96.85 | 2.93% |

|

③

US$ |

米国国債(ストリップス債) | 0.000% | 2044/ 05/15 |

25年4ヵ月 | - | 47.30 | 2.97% |

|

④

US$ |

米国国債(ストリップス債) | 0.000% | 2047/ 05/15 |

28年4ヵ月 | - | 43.15 | 2.99% |

2019年1月16日現在のSMBC日興証券のページからの抜粋です。

①、②は利率欄に数字が載っているので利付債です。

私たちの投資の対象ではありません。

0.000%となっている③、④が割引債(ゼロクーポン債)です。

ストリップス債もゼロクーポン債です。

こちらを選びます。

では、③と④のどちらを選んだらいいでしょうか?

基本的には期間が30年に近くて利回りの高いものを選びます。

④の利回りの方が高いので④を選びます。

但し、使いたい時期が③の期限(2044年5月15日)の方が近ければ③を選んでもいいでしょう。

利率と利回りの違いについては、こちらの記事を参照してください。

fpsdn.net/fp/saoyama/column/2785

30年債といいながら期間(残存)が30年より短いのは、もともと30年の期間だったものが時間がたって例えば28年4ケ月になったということです。

発行されたばかりの債券を新発債と言います。

すでに発行された債券で売買されているもののことを既発債といいます。

新発債、既発債のどちらでもいいですが、新発債に出会えるチャンスは少ないです。

どこで買ったらいいの?

ネット証券では、SBI証券、マネックス証券

店舗型証券では、、野村証券、大和証券、SMBC日興証券

などで買うことが出来ます。

どこで買ったらいいか判断するポイントは以下のような点です。

(2019年1月13日現在各社のページで確認したデータです)

①為替手数料

SBI証券とマネックス証券がこの5社の中では最も安いです。

②口座管理手数料

この5社の中では、大和証券だけが有料です。他の各社は無料です。

③購入可能単位

SBI証券だけが100米ドル単位から投資が可能です。他社は1,000米ドル単位からです。

④取扱い商品数

米割引債(ゼロクーポン債)のうち、残存期間が20年超のものの取り扱いの最も多いのは大和証券です。

詳細はこちらの記事を参照ください。

fpsdn.net/fp/saoyama/column/2954

何をしたらいいの?

①証券会社に口座を開く。円を換えたドルを一時的に置いておくドル口座も作っておきます。

②口座に日本円を送金します。

③その円をドルに換えます。

④「ゼロクーポン債(30年物)のこれを(例えば)額面金額1万ドル分購入してください」と証券会社に指示する。

これだけでOKです。

購入した米国債は証券会社が証券会社の勘定とは別に保護預かりしてくれます。

お金を出しても学べない無料のメールマガジン準備中

無料のメールマガジンを準備中です。

外貨建ての保険のように、お客様にリスクをしょってもらって金融機関が安全に儲けるような仕組みは他にもたくさんあります。

その仕組みを十分に認識しないまま投資してしまうと、とんでもないリスクをしょってしまうことになりかねません。

全ては自己責任です。

誰も助けてくれません。

このようなリスクを避けるためには自分で防衛するしかないのです。

そこで、私はそんなリスク地獄に落ちないように自分で判断できる人を増やしたいと考え、金融機関を早期退職して金融の知識を広める活動をしています。

どのようにしたらリスクを避けることが出来るのか、どのようにしたら低いリスクの割に高いリターンを得ることの出来る投資ができるのか。

このようなことについて情報発信を続けています。

現在、無料のメールマガジンを準備中です。

準備できましたらお知らせさせていただきます。

しばらくお待ち下さい。

もっともっと詳しく学びたいという方は、投資に関する相談もご利用ください。

今すぐこちらをクリック⇓⇓⇓

fpsdn.net/fp/saoyama/info/1581

投資の家庭教師

青山創星