ご相談者様 DATA

今回は、似かよったご相談質問がたまたまありましたので、ひとつの記事にまとめてみました。

【年齢】 20代後半/30代前半

【職業】 会社員(企業型)/派遣社員(iDeCo)

【性別】 男性/女性

【家族構成】 独身

相談しようと思ったきっかけ(アンケート抜粋)

確定拠出年金(企業型・個人型iDeCo)で必ずでてくる節税絡みの話。

確かにお得というのはなんとなくわかるのですが、毎月積立てる段階で具体的にどうお得なのか、いまいち良くわかりません。

しかもそこでは「~控除」とかが良くでてきます。

なんとなくしか理解してない部分をクリアにしたくて、相談しようと思っていたところ、以前「給与と手取り」についての記事を書いていたFPの野原さんにご相談しようと思いました。

ご相談内容

控除とはそもそもなんなのか、そしてそれが手取りとどう関係してくるのか。

確定拠出年金(企業型・個人型iDeCo)をやることで、所得税とかの節税がどうなるのか、年内に頭の中をいったん整理しておきたいということで、それぞれご相談にこられました。

ご相談でお話しした内容

確定拠出年金は、お金について勉強するには最も良い教材です。最低限の基礎知識を身につけるにはうってつけの制度でしょう。

そのため、どうしても幅広い分野についてある程度知っておく必要があるため、とっつきにくいのも事実ですが、今回ご相談に来ていただいたのはとても素晴らしいです。

はじめに、確定拠出年金の種類について押さえておきましょう。

企業型

会社が用意してくれる福利制度としての企業年金です。

退職金や年金としても受け取れます。

個人型

企業年金がないかたなどが任意加入する私的年金です。

退職金や年金としても受け取れます。

これらは掛金の出し方が違うので、控除(差引)のタイミングが異なります。

控除とは?

ではさっそくですが、まずは「控除」というワードは普段使わないので、ここでいったん明確にしておきましょう。

ひとことでいうと「(ある金額・数量から一定の金額・数量を)差し引く」です。

「控えて除く」と分解していただくと「差し引く」という意味につながりやすいと思います。

ですから所得控除であれば「所得から差し引く」という意味で、控除額であれば「差し引いた金額」ということになります。

これは、税金などの計算では良くでてくる言葉です。

一般的には「扶養控除」や「配偶者控除」、「社会保険料控除」「生命保険料控除」などは聞いたことあるかもしれません。

確定拠出年金絡みでは「全額所得控除」「小規模企業共済等掛金控除」などの言葉がよくでてくると思います。

それでは、そもそも会社員のかたの給与収入から手取りまで、どういう仕組みになっているか、おさらいしてみましょう。

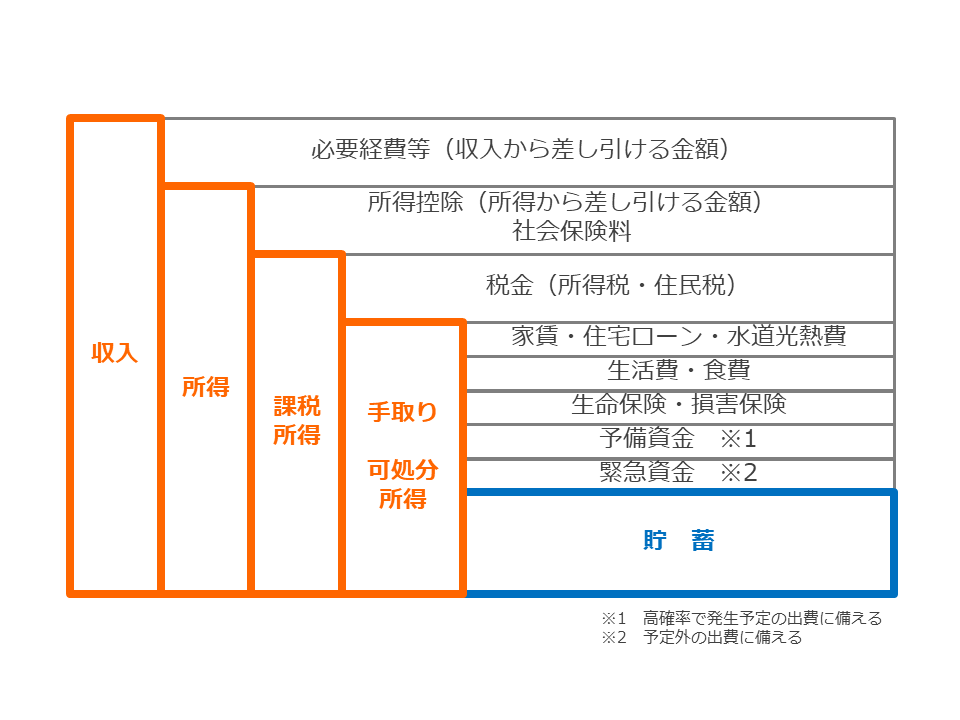

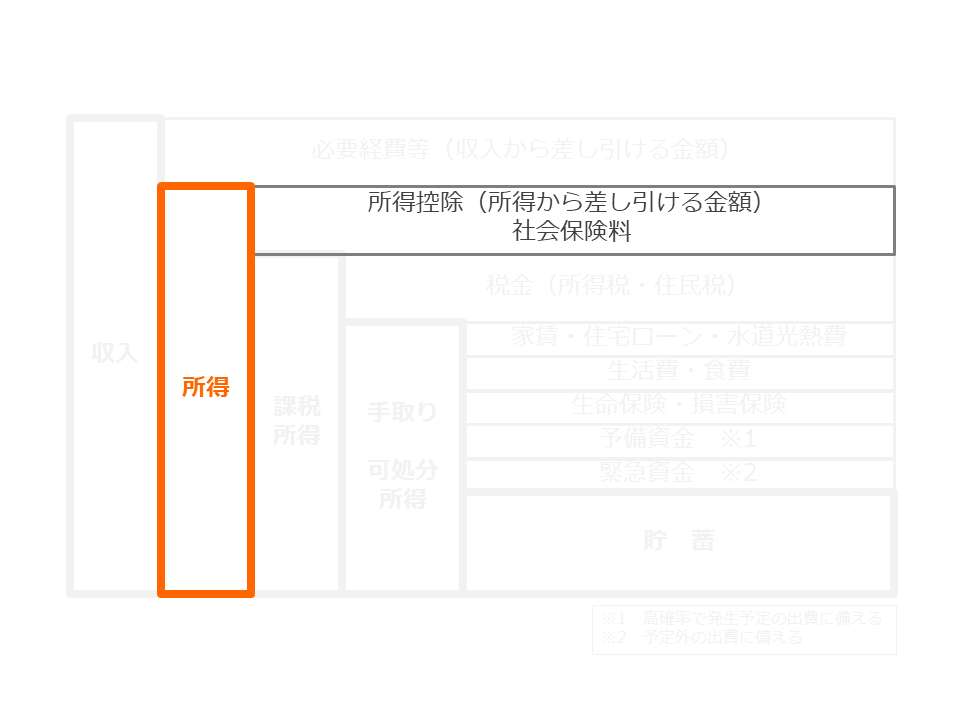

収入から手取りまでのお金の流れを簡単にみてみます。

- 収入 - 必要経費 = 所得

- 所得 - 所得控除 = 課税所得

- 課税所得 - 税金・社会保険料 = 手取り(可処分所得)

ということになります。

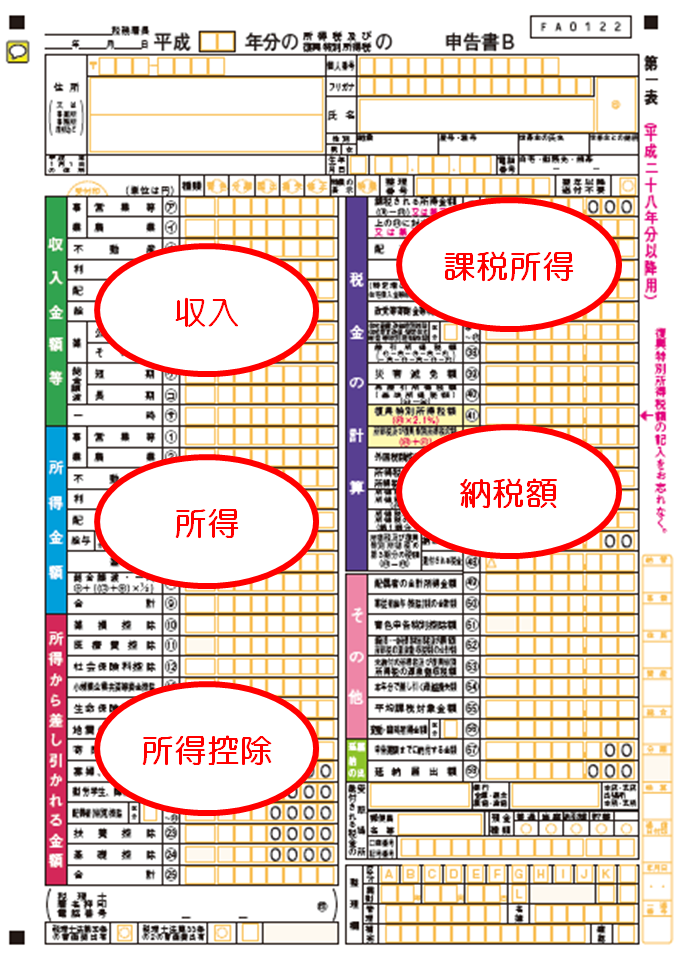

実はこの構図、確定申告書を見れば一目瞭然なんですね。

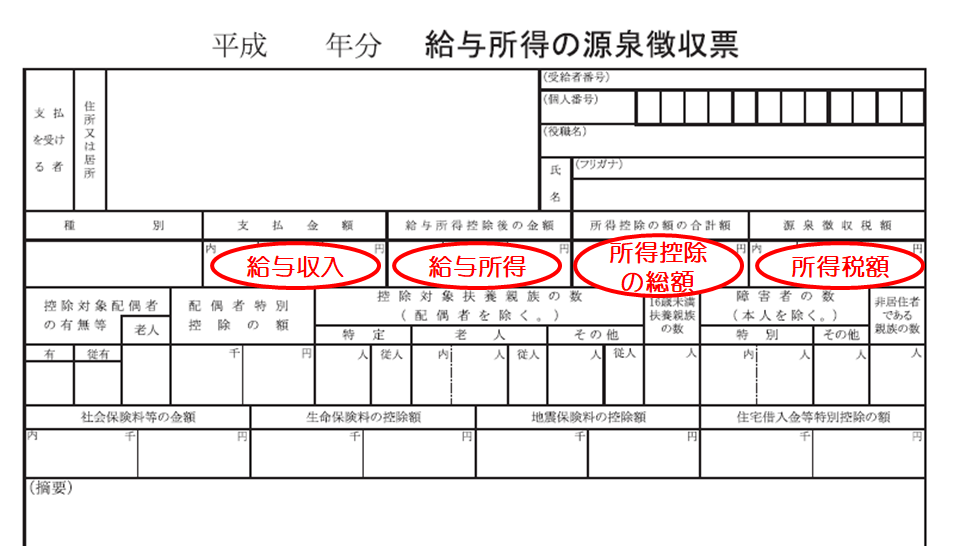

また、皆さんおなじみの源泉徴収票はこちらです。

では、この過程においてどのような控除が発生し、企業型と個人型iDeCoではそれぞれどこにメリットがあるのか、お伝えしていきます。

加入することで、どの部分にメリットがでてくるのか、企業型のメリット部分には企業型、iDeCoがメリットのある部分はiDeCo、という具合に印をつけています。

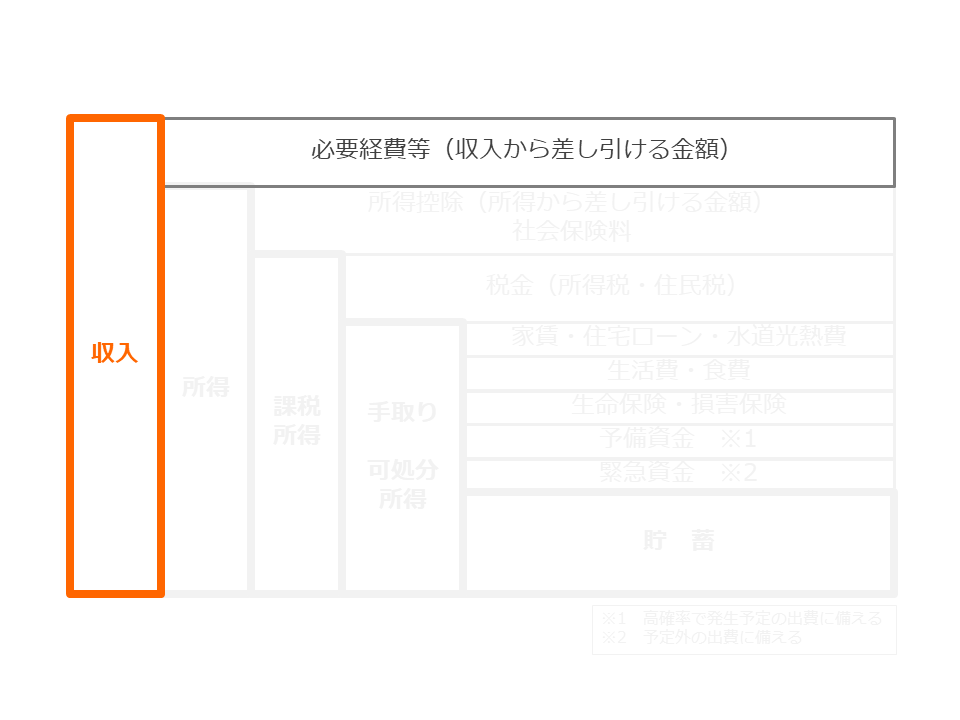

それでは、収入から所得を出す過程についてみてみましょう。

1、収入から所得が決まる流れ

企業型 給与所得(収入)- 必要経費= 給与所得

サラリーマンは経営者と違い、収入から控除できる必要経費がありませんが、みなし経費として「給与所得控除」が認められています。

給与所得控除は「サラリーマンの必要経費」といわれ、スーツ代など会社には請求できないけど仕事に必要な経費を一定額、課税対象から控除してくれるものです。

企業型の掛金額は収入とみなされないため、、拠出した掛金額の分だけ収入を減らすことができます。会社から掛金を1万円受け取っていたとすると、年間12万円、実際の年収より税金の計算のもとになる部分が減るという意味です。

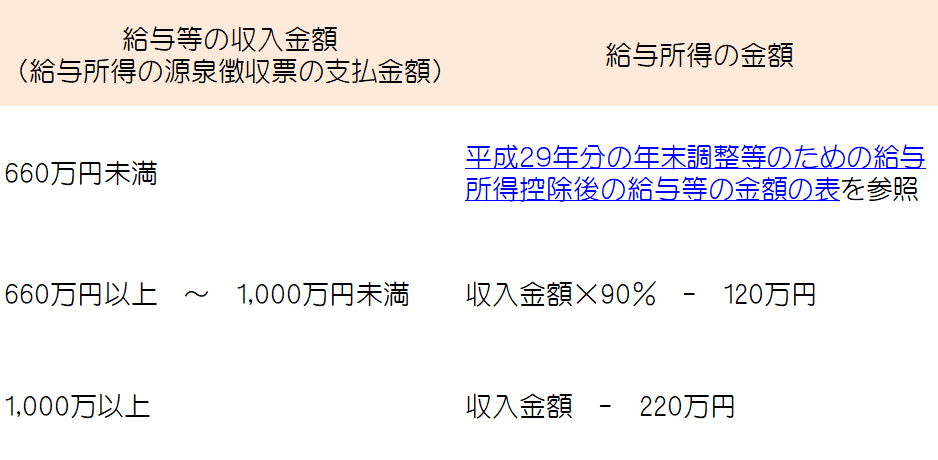

サラリーマンの給与収入の給与所得控除後を給与所得といいますが、その金額は収入毎に変わり、下図のようになっています。

※年収660万円未満の場合は、所得税法別表表第五の表から探します

仮に、年収500万円であれば → 給与所得控除154万円 → 給与所得346万円 となります。

意外かもしれませんが、サラリーマンもちゃんと税制面での優遇があるんですよね。

2、所得から課税所得が決まる流れ

では、次に納税額の決めかたです。

iDeCo 給与所得 - 所得控除 = 課税所得

納税額は、所得-所得控除=課税所得 に税率をかけることで決まります。

納税額は、所得-所得控除=課税所得 に税率をかけることで決まります。

そしてこの所得控除が納税額を直接的に左右します。

ですから、同じ所得であれば所得控除が多くなると課税所得が減り、納税額も減る仕組みです。

そのため納税者の家庭環境や経済環境を考慮して、より公平に納税できるように配慮されています。

所得控除の種類は大きく分けて2種類、細かく分けると全部で14種類です。

物的控除:社会政策的配慮から設けられているもの

医療費控除

社会保険料控除

生命保険料控除

地震保険料控除

小規模企業共済掛金控除 iDeCo

寄附金控除

雑損控除

人的控除:納税者の個人的事情を考慮したもの

配偶者控除

配偶者特別控除

扶養控除

障害者控除

寡婦(寡夫)控除

勤労学生控除

基礎控除

医療費控除、社会保険料控除、生命保険料控除、配偶者控除、扶養控除、基礎控除あたりは比較的なじみがあるのではないでしょうか。

具体的に各種の金額はここでは割愛しますが、この結果により所得税の金額を計算することになります。

まとめ

各相談者様にはこの後、かんたんにそれぞれの所得税の税率や金額などのお話をし、確定拠出年金の基本的な仕組みとして、老後につみたてをすると、企業型は支払う税金が少なくなることや社会保険料が削減できる可能性のあること、iDeCoについては年末調整で還付されるということをお伝えしました。

節税は誰もができる、小さな資金繰りです。

お二方とも、確定拠出年金を活用したつみたての本質をだいぶ理解いただいたようでした。

また、このような収入から手取りまでの流れはとても身近な話題であるにも関わらず、意識して学んだことがないということで、これを知っていればより確定拠出年金に加入しやすいのではないかと、改めて思われたそうです。

確定拠出年金という制度がいかに幅広い分野を勉強できる、一石三鳥以上の制度であると、僕も改めて再認識いたしました。