ご相談者様 DATA

【年齢】54歳

【職業】輸入(個人事業主、社長1名のみ)

【性別】男

【家族構成】配偶者

相談しようと思ったきっかけ(アンケート抜粋)

54歳になりますが、今まで老後の備えをほとんどしてきませんでした。

1年後には今の個人事業を法人成りさせる予定です。

Facebookの記事で確定拠出年金というものを知り、詳しく知りたいと思いました。

ご相談内容

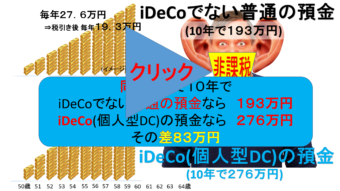

iDeCo(個人型確定拠出年金)は60歳までしかできないようですが、自分がやってもメリットはあるのか、デメリットは何なのかを教えてください。

ご相談でお話しした内容

<60歳までしか加入できない>

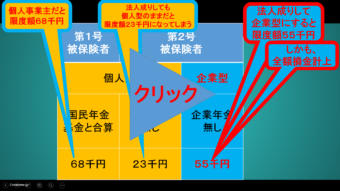

個人事業主(国民年金の第1号被保険者)の場合、確定拠出年金に加入する場合はiDeCo(個人型確定拠出年金)ということになります。

但し、法人化されれば企業型確定拠出年金(以下、「企業型DC」と略)を導入し、65歳まで掛金を掛けられるという選択肢が生まれます。

法人化までにまだ1年程度あるということでしたら、まずはiDeCoに入られてはいかがでしょうか。

上限の月68千円を掛けると1年間で816千円積み上がります。

所得税率23%、住民税率10%とすると、1年間で269千円の節税になります。

確定拠出年金では企業型DC・iDeCoともに、加入できるのは60歳到達まででしたが、企業型DC

では、一定の要件のもとに、65歳到達まで加入できるようになっています。

そのための主な要件としては、会社の「確定拠出年金規約」で、60歳以上65歳以下の一定の年齢に達したときに加入者の資格を喪失することが定められている必要があります。

また、企業型DCを実施している会社に60歳以前から継続して勤務していることが要件となります。

iDeCoの場合は60歳までとなりますが、それでも5年あまりあります。

所得控除の効果を考えれば、今からでも十分にメリットを受けることができます。

確定拠出年金は、iDeCoから企業型DCへ移換することができます。

これを使えば、退職所得控除の勤務期間としてみなされる加入期間をiDeCoで掛け始めたときからの通算期間でカウントすることができ、受け取り時に有利となります。

そして、法人成りを機に企業型DCに変更し加入資格を65歳までとすることにより10年程度の期間所得控除を受けながら利益についても非課税でしっかりと運用もすることができます。

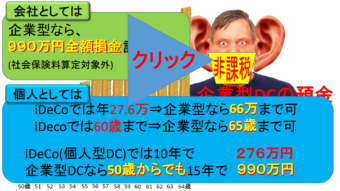

更にすごいことに、企業型DCであれば掛け金や制度にかかる手数料を全額損金とすることができ、また掛金については社会保険料算定の対象から外すことができます。

ただ、将来の厚生年金の給付額に影響のある場合もあります。企業型DC導入のお手伝いもさせていただきますので、その際に必要なシミュレーションをご提供させていただきます。

<掛け金に上限がある>

掛金の上限は、iDeCoでは月68千円までです。

しかし、法人成りをされると厚生年金加入の第二号被保険者となり、確定拠出年金の区分で言うと企業年金のない会社に所属の会社員となります。その場合iDeCoの掛金限度額が月32千円となってしまいます。

月32千円で10年間であれば、積立額は3,840千円です。

これに対して、法人成りと同時に企業型DCにした場合は月55千円まで上限がアップします。

月55千円で10年間であれば、積立額は6,600千円となります。

iDeCoに比べて、2,760千円も積立額を増やすことができます。

企業型DCの場合は、掛金を損金計上できるので、法人税15%とすれば会社では10年間で990千円の節税となります。

更に、所得税23%、住民税率10%とすれば、

社長個人としては2,178千円の節税となります。

ただ、これだけでは老後資金としては十分でない方も多いと思います。その場合は、NISAや個人年金保険、小規模企業共済等も併用されるといいと思います。奥様を役員にされ、一緒にお仕事をされると、お二人でこれらの手段を使った老後資金作り、退職金づくりができます。

<ほったらかしはNG>

ただし、積み立てた資産を定期預金などの元本確保型の商品だけで運用したのでは、この制度のメリットを十分に生かすことになりません。

この制度の大きな特徴の一つである利益への非課税のメリットを最大限活かすためには、ある程度のリスクを取りながら株式投信などで運用する必要があります。

制度の外ではいつでも換金可能な元本確保型のようなものを中心に運用し、利益の取れる可能性の高いものをこの制度内で運用するというのが制度のメリットを最大限活かすコツです。

価格の動きがなるべく異なる資産の組み合わせで分散して投資することにより、リスクを抑えた投資ができます。

この制度では、毎月同じ金額で買えるだけ買っていくという積み立ての仕組みになっているため購入単価が平均化され、相場の変動に一喜一憂しなくてよいというメリットがあります。

知らないうちに積み立てられ、知らないうちに殖えていき、老後を迎えるころにはそこそこの金額となっているということになります。

また、資金繰りに余裕があれば、小規模企業共済を併用してみてはいかがでしょうか。

確定拠出年金の月55千円の枠とは別に月70千円まで掛けることができます。

確定拠出年金と同様に掛け金は所得控除の対象となります。

月70千円であれば、10年間で積立額が8,400千円となります。

節税額は、所得税率23%、住民税率10%の場合、2,772千円の節税となります。

ただ、予定利率は1%と非常に低く、会社の解散か死亡、65歳以上での老齢給付、会社役員の退任等の場合以外の任意解約では、掛け金納付月数が20年未満では元本割れします。

しかし、事業を廃止するまで年齢に関係なく掛け金を納め続けることができ、急に資金が必要となった場合には掛け金合計額の範囲内で無担保・無保証人で事業資金等を借り入れることができます。金利も1.5%等となっていて、低利での貸し付けを受けることができます。

所得控除のメリットを少しでも多く受けるということとともに、任意解約の場合でも元本割れしない掛け金納付月数20年に早く近づけるためにも少額でもよいので早くから始めておくのがよいと思います。

確定拠出年金も小規模企業共済も、会社の事業に万一のことがあっても掛け金は差し押さえされません。

確定拠出年金は、掛金は資産を管理している金融機関の資産とは分別して管理されているので安心です。

(但し、預金の場合には、預金保険制度により決済用預金(当座預金や決済用普通預金)を除く一般の預金と合計して元本1,000万円とその利息まで保護され、損害保険の場合には損害保険契約者保護機構により、保険金・返れい金の9割までが補償され、生命保険の場合には生命保険契約者保護機構により、責任準備金等の9割までが補償されます。)

これに対して、小規模企業共済についてはこれを運営する中小企業基盤整備機構の破たんリスクに注意する必要があります。

<受け取り時期に注意>

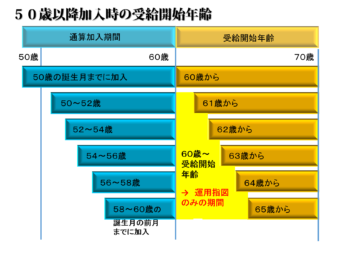

確定拠出年金の加入者は、60歳から70歳の間に老齢給付金を受け取ることができます。

但し、加入期間が10年に満たない時は、受取りの年齢が最大65歳まで後ろ倒しになります。

確定拠出年金も小規模企業共済も受け取り方を「年金」「一時金」「併用」の3つから選べます。

どの受け取り方が一番お得でしょうか?

一般的には一時金での受け取りが税金の負担が小さくなる場合が多いようです。

一時金で受け取る場合は、確定拠出年金も小規模企業共済も退職所得として退職所得控除(※注1)が適用されます。

(年金で受け取る場合は、公的年金等控除(※注2)が適用されます)

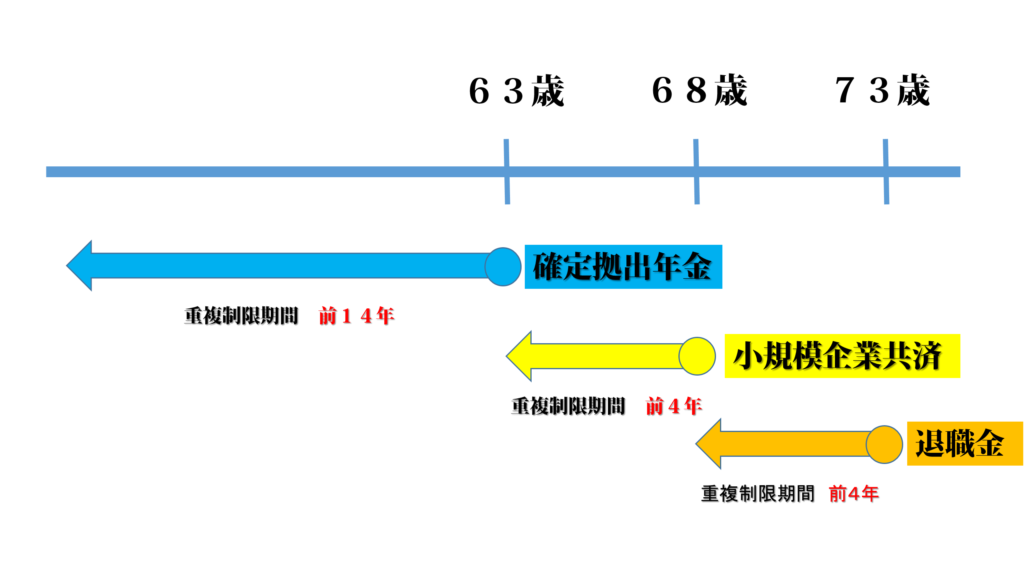

この時、両者を同時に受け取ると「退職所得控除」が小さくなるため、税金をたくさん払わなくてはならなくなります。

しかし、両者の受け取り時期をうまくずらすことにより退職所得控除の枠を最大限生かすことができるようになります。

その時のポイントはこの2点です。

- 確定拠出年金と小規模企業共済の受け取り時期は5年以上ずらす。

- 両者の受け取る順番に注意する。

確定拠出年金の一時金を先に受け取る場合は、小規模企業共済の受け取り時期を5年以上ずらして下さい。

4年以内に退職所得があると、2回目の計算の時に1回目の退職所得との重複期間が計算から除かれてしまいます。

たとえば、54歳で両者に加入したとしましょう。

確定拠出年金の加入期間は10年以内となるため、63歳から受け取ることができます。

63歳で受け取ったとします。

そして、小規模企業共済の方を66歳で受け取ると、小規模企業共済の退職所得控除は3年分(120万円)しか認められないことになります。

小規模企業共済の受け取りを確定拠出年金の受け取りから5年以上遅らせれば、小規模企業共済についてもすべての期間に応じた退職所得控除が認められることになります。

では、小規模企業共済の一時金を先に受け取る場合はどうでしょうか。

この場合は、確定拠出年金の受け取り時期を15年以上ずらす必要があります。

確定拠出年金は70歳までに受け取りを開始する必要があります。

逆算すると、一時金の場合は55歳までに小規模企業共済を受け取っておかないと退職金控除枠をフルに使えないことになります。

相談者の場合、こちらは現実的ではなくなります。

但し、今までの説明は現在の税制が続いた場合の話です。

実際に受け取られるときには税制が変わっている可能性がありますので、その時点で確認することが必要です。

現時点では、受け取り時には受け取り方に注意しなければならないということを頭の隅に置いておいていただければよいと思います。

<結論>

さあ、いかがでしたでしょうか。

iDeCoには、60歳までしか加入できない、毎回の掛金には上限があるなどのデメリットがあります。

しかし、企業型DCを他のNISAや小規模企業共済などの優遇税制制度と組み合わせることで54歳の今からでも十分な老後資金を作ることが可能となります。

一人社長の会社では企業型DCは導入できないと誤解されている方が多いのですが、一人社長の会社でも導入することは可能です。

但し、iDeCoに比べてコストが高いので、それとの比較が必要となってきます。

細かなコストのシミュレーションもできますので、法人成りの準備ができたところであらためてご相談ください。

【ご参考】

ここにたどり着いたあなたは、本当にラッキー!!!

何もしなければ、インフレ洪水に飲み込まれてしまうかもしれません。

何もしなければ、これからも必ずいつか起きる経済危機時にせっかく貯めたお金をすべて失ってしまうかもしれません。

それを守ってくれるノアの箱舟が確定拠出年金なのです。

税金・手数料最優遇の確定拠出年金では、運用の素人でも適切な運用をすればインフレ率を上回る運用も十分に可能になってきます。

確定拠出年金の資産は、事業に万が一のことがあっても差し押さえされません。

ノアの箱舟への入り口はいつでも開かれています。

しかし、本当に見つけにくいんです。

なぜ?

取っつきにくくて儲からないので誰も教えたがらないからなのです。

企業型DCについてやさしく学ぶ無料メルマガへの扉、見ーつけた。

さあ、クリック!!!

⇓⇓⇓

一緒に乗ろうよ!!!

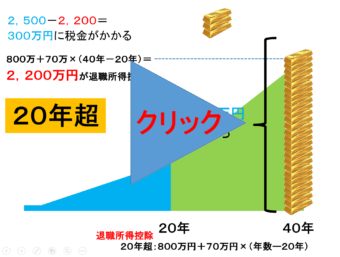

※注1【退職所得控除】

確定拠出年金を一時金で受け取る場合は、退職所得(※1)として課税されます。

この場合は、退職所得控除という税金のかからない大きな控除枠がもらえます。

その非課税枠は、掛金を掛けていた年数が長いほど大きくなります。

72秒で学べる動画です。

※1:退職所得とは、退職により勤務先から受ける退職手当などの所得をいい、社会保険制度などにより退職に基因して支給される一時金、適格退職年金契約に基づいて生命保険会社又は信託会社から受ける退職一時金なども退職所得とみなされます。

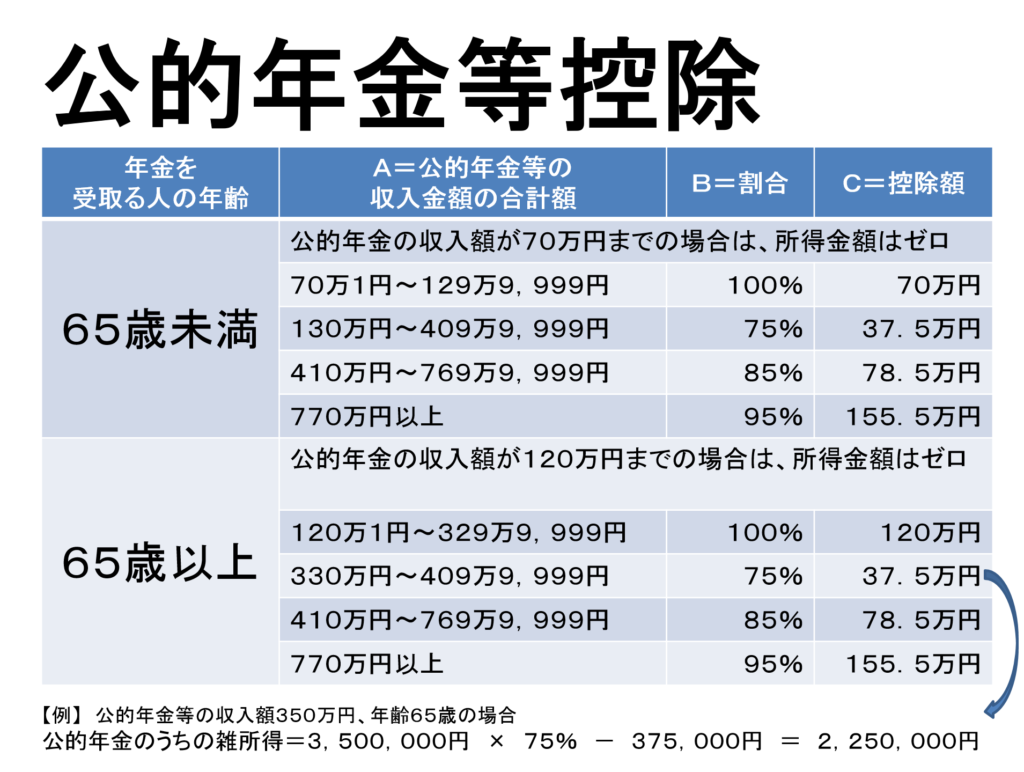

※注2【公的年金等控除】

確定拠出年金を年金形式で受け取る場合は、雑所得として課税されます。

この場合は、公的年金等控除という税金のかからない控除枠がもらえます。

その非課税枠は、受け取る人の年齢と公的年金等(※2)の金額によって決まります。

※2:公的年金等には、確定拠出年金の他に国民年金、厚生年金、国民年金基金、厚生年金基金等が含まれます。(遺族基礎年金、障害基礎年金、遺族厚生年金、障害厚生年金、遺族共済年金、障害共済年金、労災に基づく療養給付・休業補償、寡婦年金、雇用保険の失業給付金等は課税対象になりません)