ご相談者様 DATA

【年齢】 30代後半

【職業】 会社員

【性別】 女性

【家族構成】 配偶者、子供1名

相談しようと思ったきっかけ(アンケート抜粋)

子育てが落ち着いて、正社員として働き始めてしばらく経ちました。両親や兄の影響もあり、資産運用については初心者よりは知識があるほうだと思います。

会社で企業型確定拠出年金を導入していないので、昨年より個人型確定拠出年金iDeCoに加入しました。iDeCoではバランスファンドのみで運用しており、今年よりつみたてNISAもやろうと思っています。

つみたてNISAで運用する商品をどうしようか迷っており、運用のプロに聞きたいと思いました。

ご相談内容

今年から始めるつみたてNISAでの運用方法をどうしたら良いか悩んでいらっしゃるご相談者さま。

バランスファンド1本だけだと物足りないけれど、 ポートフォリオを組んでリバランスをしていくのは不安があるようです。

iDeCoは口座のお金を60歳まで引き出しできない代わりに、何度でも運用商品の預け替え(スイッチング)できるが、 つみたてNISAのリバランスは商品を一旦売却するとその非課税枠の再利用ができず、最終的には特定口座などの課税口座で運用していくなどぞれぞれの特徴があり、バランスファンド1本のほうが良いのか、将来まで見据えながら、対策を検討されています。

将来のお金なので、なるべく人任せにしたくない、ちゃんと学んでおきたい、とのことでご相談にこられました。

ご相談でお話しした内容

そもそもバランス型の投信とは?

投資信託の種類を表す分類として、インデックス型・アクティブ型が有名かと思いますが、バランス型は「資産複合」と表記されることが多いです。

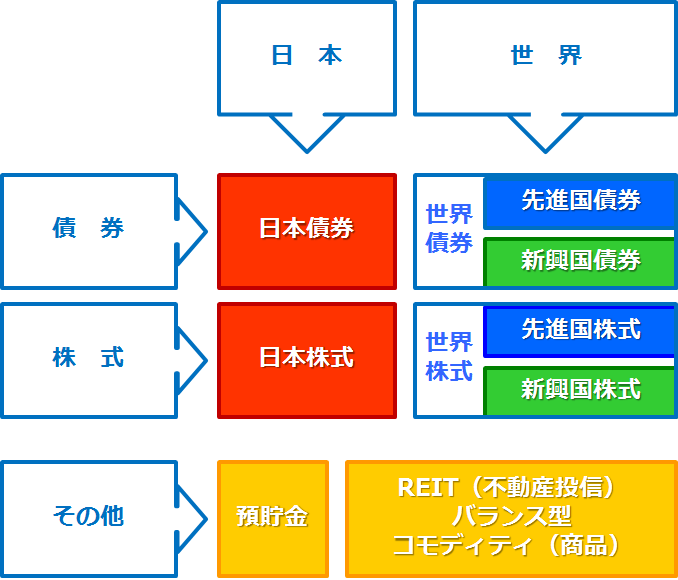

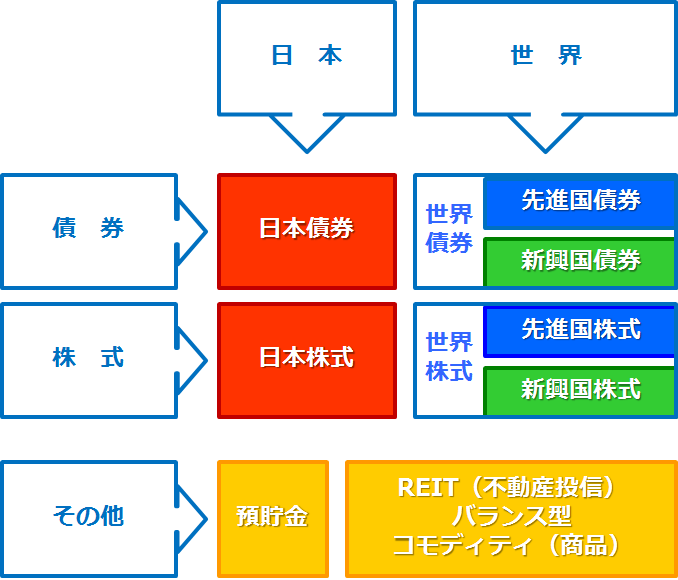

投資対象としては基本的には下図の8種類の中から複数を組み合わせた運用をされています。

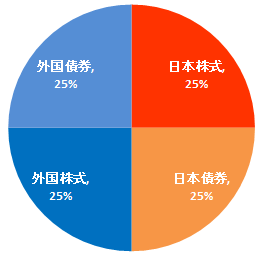

たとえば、ファンド資産のうちわけ全体を100%として考えると、

・日本株式は25%

・日本債券は25%

・外国株式は25%

・外国債券は25%

などと、あらかじめ資産配分を決めて運用しています。

これは僕らの年金を運用しているGPIF(年金積立金管理運用独立行政法人)も同様で、このように各資産をそれぞれの比率に応じて組み合わせています。

バランス型の特徴

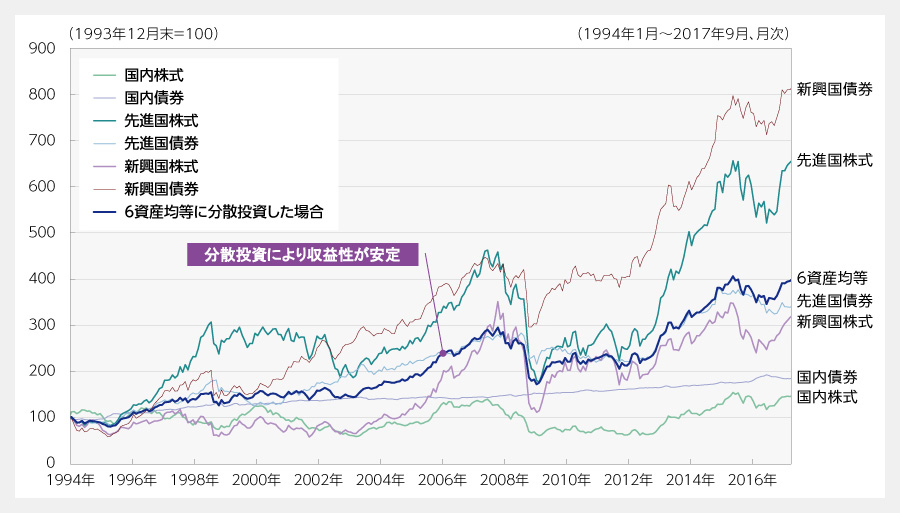

すでにリスク分散されている

性格や値動きの異なる資産を分散することで、ファンドの価格が大きく値下がりするリスクを減らすことができます。

どれか1つの資産が値下がりしたとしても、他の資産が値下がりしていなければ、ファンドの価格が大きく値下がりするのを、ある程度は緩和してくれる効果があります。

逆に、組み合わせることにより、他の資産単独と比べて大きく上昇することもなくなります。

これはリーマン・ショック時など、過去の暴落局面でも実証済みです。

極端な話、投資対象の分散がきちんとできていれば、それだけでリスク分散になるわけです。

自動的にリバランス(資産配分の調整)をしてくれる

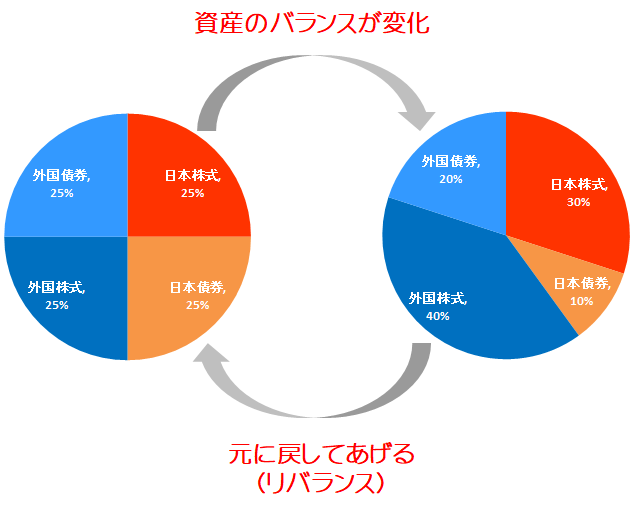

運用を続けていくなかで、各資産毎の価格の上下により、当初想定していた資産配分かズレていきます。これを元の資産配分に戻すのが「リバランス」です。

例えば、国内株・国内債券・外国株式・外国債券の割合が各25%のファンドがあったとします。

この中で「日本株式」が値下がりし、「外国株式」が値上がりしたとします。そうすると資産配分が下図のように「15%:35%」と変化します。

この場合はその投資信託の運用方針に従い、外国株式を売り、国内株式を買ってリバランスします。

これは「値上がりした資産を売って利益を確定し、値下がりした資産を安く買う」ということになります。

投資信託の運用会社が自動的にこの作業をしてくれますので、自分でやる手間も省け楽です。

ただし、全資産が上がった、下がったというような一方的な動きをする時も資産配分が崩れますが、この場合もリバランスが必要です。

FPにお金の相談してみませんか?

バランスファンドの、そのバランスとはどういうバランスなのか

ポートフォリオを組むのであれば、ご自身にあった分散方法になっているバランスファンドを買っているのか確認しましょう。

株式比率は?

債券も組み入れられてる?

外国比率はどれくらい?

REIT(不動産投信)もある?

などなど。

バランスファンドを選ぶなら、なんとなくではなく、ご自身のイメージしていた資産配分に近いものが良いでしょう。

実はバランスファンドという名前だけで、「適正なポートフォリオが組まれている」と誤解されていらっしゃる方も多く見受けられます。

バランスファンドというのは、複合的に様々な資産に投資をしている投資信託の総称であり、そのバランスファンドがどの資産にどのくらい投資をしているのかは、それぞれのバランスファンドの詳細を見なければ分かりません。

名前にとらわれず、しっかり内容を確認する必要があります。

バランスファンドの組合わせは管理が面倒になる

たまにバランスファンドを複数持たれる方がいらっしゃいますが、これは却ってデメリットになりかねません。

バランス型の投資信託を複数組み合わせると、その商品全ての資産配分を調べなければ全体の資産配分がわからないので、管理がかえって面倒になります。

iDeCoやつみたてNISA内のみだけでなく、貯蓄部分も含め全体で資産配分を考えてあげなければ意味がありませんので、トータルで調整してあげる必要があります。

ご相談者さまの場合「なるべく人任せにしたくない」という想いがおありですから、商品選択をご自身でやっていくことはもちろん、バランスファンド中心の資産配分ではどうもギャップが生じてしまうようです。

リバランスに関して、バランスファンドでは運用方針に基づき、そのファンド内で所定のリバランスを行いますが、タイミングなど含めてそれこそまさにプロ任せになってしまいます。

一般的に高めの信託報酬に注意

インデックスファンドを中心に運用されているバランスファンドの場合、その信託報酬は、インデックスファンドをご自身で組み合わせていく場合に比べ、一般的には高めの傾向があるため、運用効率があまり良くならない可能性もあります。

通常であれば、各種インデックスファンドを複数組み合わせたほうがコストも割安です。

しかしもし気に入った投信があれば、その一つの商品を中心に他のバランス型以外の投信で、当初想定していた資産配分を作ると良いでしょう。

最近では、信託報酬の安いバランスファンドもでていますので、取引する金融機関や取扱い商品によっては、コストの安いバランスファンドを選ぶことも可能になってきました。

最近では下記ファンドなどの信託報酬が好例でしょうか。

※実質コストは考慮しないものとします

三菱UFJ国際eMAXIS Slimバランス(8資産均等型) 信託報酬:0.2268%以内

大和iFree 8資産バランス 信託報酬:0.2376%

自分でもバランスファンドはつくれる

繰り返しになりますが、投資対象としての資産は8種類しかありません。

ご相談者さまのように、ある程度ご自身でメンテナンスをされたい場合は、このなかから自分にあった組み合わせをしていけば問題ありませんので、日本株式ファンド・先進国株式ファンド・新興国株式ファンドを個別でそれぞれ買うことで、組み合わせていくという発想のほうが現実的です。

あるいは、とても気に入ったバランス型ファンドを中心に、足りない部分を個別のファンドで補強していくという発想もありでしょう。

このケースで最も重要なのはリスク管理と融通のきく出口戦略

バランス型を保有する上でもっとも気をつけなければいけないことは、いつか現金化する時です。

バランス型のみで運用していくとすれば、リバランスは運用会社がやってくれますが、僕ら投資家としては単純に買うか売るかという投資行動しかとれません。

そのため、老後になってからバランス型を徐々に換金していくなかでは、売って現金化することしかできません。

また、ターゲットイヤー型といわれている投資信託のように、あらかじめ決められた年齢を視野に自動的に現金化しつつリスクを減らしてくれるものもありますが、経済情勢や個人の経済環境を無視して現金化していくことになりますので、一概にそれが良いともいいきれません。

iDeCoのように、投資信託→定期預金へのリバランスは問題ありませんが、投資信託→投資信託へのリバランスは、タイムラグが1週間ほども発生してしまうような場合ですと、ザックリとしたリバランスしかできないため、かなり余裕をもった気持ちでやらないといけません。

根本的にバランス型で非課税メリットを最大限得られるのか?

iDeCoやNISAなど、運用益非課税メリットのある制度であれば、将来値上がり益を最も得られなそうな投資を行うことが合理的です。

すると、ローリスクローリターンの代表格である国内債券を組み入れるのは、果たして効率的なのかという疑問がわきます。

投資信託による資産運用と並行して、きちんと普通預金や定期預金、債券などの残高が一定以上あるかたであれば、基本的には国内債券の運用は考慮しなくても良いかもしれません。

最後に、バランス型の活用法の一例をご紹介いたします。

その資金の使用目的別にバランス型ファンドを購入

教育資金、旅行資金、贈与資金、老後資金など、使用用途別・目的別に制度や口座種類を決め、それぞれに適したバランス型ファンドを探し出して買い続ける。

そのお金の使用時期が近付いてきたら現金化していく。

これはある程度の金額を運用できるかた向けの投資手法ですが、バランス型ファンドが基本的にはリスク分散された状態で運用されているので、比較的大きな値下がりを心配せずに運用を継続することができます。

本業で日々忙しいかたであれば、とてもシンプルな方法となりますが、全体の資産配分を把握し自分でリスクコントロールをしたいかたには向きません。

まとめ

最終的には老後資金の準備法を自分で考え、自分で実践できるようにならないといけません。

相談者さまはある程度知識・経験もおありなので、iDeCo・NISA共にインデックス型であればそんなにややこしくもないということで、いくつかのインデックスファンドを組み合わせるという運用方針を固められました。

これからどういう運用をされて、どう資産形成ができていくのか、とても楽しみです。

お子さんに手がかからなくなってきたタイミング。

資産形成アドバイスを受けることはとても有意義だと思われていらっしゃるので、年に1回程度面談を継続することになりました。

FPにお金の相談してみませんか?