60歳以降のライフプランを考えるときに、持ち家と賃貸のどちらが住居費リスクが高いか知っていますか?

例えば持ち家の場合、60歳までに住宅ローンを完済、というのはよく耳にすることかと思います。でも実は住宅ローンを完済していたとしても、想定外の老後破綻を起こすことがあるので安心はできないのです。

夫婦2人の平均生活費は月26.3万円

老後の生活費は現役時代の7割ということも耳にしますが、実際のところどうなのでしょうか?総務省の2017年家計調査報告「家計収支編」から、夫65歳以上・妻60歳以上の夫婦2人、いわゆる年金生活者の1ヶ月の収支をみてみましょう。

図:高齢夫婦無職世帯の家計収支-2017年–

老後の夫婦2人の1ヶ月の収入は約19万円

上図を参照すると、1ヶ月の収入は19万1,880円、ここから社会保険料などを引くと実際に使える収入は約18万円です。この収入は主に年金と考えます。老齢基礎年金(国民年金)を満額受給したとして毎月約6万6,000円ですから残りの12万5,880円は妻の老齢基礎年金と夫の老齢厚生年金や企業年金の給付が考えられます。

我が家の年金を確認する方法

これはあくまでも平均ですから、実際は自分のねんきん定期便を見て確認してくださいね。ねんきん定期便は毎年の誕生月に自宅に送られてくるハガキタイプのお知らせです。50歳以上のねんきん定期便には、60歳以降に受け取ることができる老齢年金の種類と見込額が記載されています。

なお、老齢厚生年金は以下の計算式で簡易に知ることができます。

受取年金額(年)=加入中の平均年収 × 0.55% × 加入年数

ちなみに私の場合、大学在学中の国民年金保険料の納付は任意(当時)のため納付していませんでした。

年金保険料を払い始めたのは、就職して厚生年金に加入することになった22歳からです。そのため、65歳での受給額は満額に及ばず73万594円とねんきん定期便に記載されています。64歳からは、特別支給の老齢厚生年金13万4,272円を受給します。65歳からは、老齢基礎年金と合わせて年間86万5,003円の受給となります。

ねんきん定期便が手元にない、という方は「ねんきんネット」で自分の年金受取の見込額を確認することができます。登録方法は簡単です。年金手帳に記載の基礎年金番号がわかればパソコンやスマホなどでインターネットに接続して登録をして見込額を確認しておきましょう。

10項目に支出を分けた時に見えてくる問題点とは?

前述の「家計収支編」では、実収入20万9,198円に対して支出は23万5,477円です。これは健康保険料などの社会保険料を除外した金額です。

内訳を見てみましょう。

| 支出の項目 | 金額 |

| 食料 | 64,520円 |

| 住居 | 13,658円 |

| 光熱・水道 | 19,309円 |

| 家具・家事用品 | 9,419円 |

| 被服及び履物 | 6,593円 |

| 保健医療 | 15,541円 |

| 交通・通信 | 27,551円 |

| 教育 | 0円 |

| 教養娯楽 | 24,961円 |

| その他(交際) | 53,924円(27,315円) |

| 合計 | 235,476円 |

問題点は1ヶ月の住居費13,658円<年間約16万円>

内訳の中で気になる項目が住居費です。

1ヶ月の住居費が13,658円(年間16万3,896円)という金額に注目してみましょう。

持ち家(戸建て)の場合は、住宅ローンがないとしても維持費・固定資産税を含めた費用がかかります。

また持ち家(マンション)は管理費や修繕費などがかかります。

賃貸の場合には、家賃がかかります。

どのように暮らしているか?=どのくらいの費用がかかるのかになりますので、費用についてみていきたいと思います。

持ち家(戸建)の想定住居費<年間約35万円>

戸建住宅の場合、毎年の固定資産税の他にメンテナンス費用を考えておく必要があります。

固定資産税(1年間)15万円

外壁塗装(10年毎) 120万円

屋根(20年毎) 100万円

外構(適宜) 数十万円

水回り・設備など交換(適宜)100万円

防蟻工事 10万円〜

実際に、千葉県内の我が家(戸建て)を例に算出しました。木造建築で今年築10年目ですが、外構の門・塀にシロアリ被害が出て修繕が必要となりました。築11年目には外壁塗装の予定です。また、内装の床材など目に見えて修繕費がかかるようになってきています。

固定資産税の年間15万円以外にこれから30年間の修繕費を考えると年間20万円は最低でもみておく必要がありそうです。

固定資産税と合わせると年間35万円になります。これは「家計収支編」の住居費の約2倍になります。

持ち家(マンション)の想定住居費<年間約60万円>

以下は、我が家が以前住んでいた千葉県のベイエリアの分譲マンションにかかるコストです。

現在売り出し中の物件から管理費などを調べてみました。

2LDK(築19年)

管理費など(月)10,200円

修繕積立金(月)15,740円

借地料(月)10,428円

駐車場(月)12,500円

固定資産税(建物分)適宜

借地権付きマンションのため土地の固定資産税がかからない分、地代がかかり概算で毎月48,868円の費用となります。この他には住戸内での水回り・設備などの交換が必要となりますが除外した場合でも、年間586,416円の費用がかかります。戸建てより費用がかかり、「家計収支編」の3.5倍になります。

マンションによって管理費など幅があるかと思いますが、分譲マンションに暮らす場合には自分で修繕時期をコントロールすることは難しいため固定費として考慮しておくことは必須です。住宅ローンを完済しているからといって慢心せずに注意が必要です。

賃貸の想定住居費<年間96万円~144万円>

賃貸暮らしの場合は家賃が毎月かかります。例えば千葉県市川市でUR賃貸物件を検索してみると、夫婦2人で暮らすには月額80,000円から120,000円の家賃です。「家計収支編」の住居費13,658円と比べると5倍以上のコストです。

この他にも、有料老人ホームなど高齢になれば更に暮らし方の選択肢は広がります。

自分がどんな暮らし方をしたいのか=どのくらいの費用がかかるのか?を想定しておくことはとても重要です。

住居費リスクを回避するには?

このように老後の生活を左右する住居費リスクについて、イメージがついたのではないでしょうか?

住居費リスクの対策として一番効果があるのはなるべく長く働くことです。

これからの働き方はどうなっていくのか?を国の動きを参考にして考えてみたいと思います。

人生100年、住居費リスクへの対応の一つは働くこと

人生100年時代と言われるようになりましたが、老後を安心して暮らすためにはなるべく長く働き続けることだよね、と言われるようになってきましたよね。というのもご存じの通り、日本はこれから少子高齢化が進み、生産年齢人口の比率も加速して減少していくのです。

つまり、「働く現役世代が減る=高齢者の年金を支える世代が減る」ことになります。

これは国にとって、つまり私たち日本に暮らす全世代にとっても危機的な未来です。そのため、政府では活発に高齢者の雇用促進を議論しています。つい先日、2018年10月22日に政府が開催した未来投資会議という政策会議では「高齢者雇用促進」について議題に上がっています。

健康状態からだけ見ると、現在年金を受給している60歳以上の人たちはとても元気なので、まだまだ働き続けることが可能といえます。ただし、実際に60歳以上で働いている人が多いと言えないのにはこんな理由があげられています。

- すでに年金を受け取っているので働かなくてもなんとか暮らしていけている

- 年金を受け取りながら働くと年金がカットされてしまう制度(在職老齢年金)があるので働くことを控えている

何歳まで働いたら住居費リスクは避けられるの?

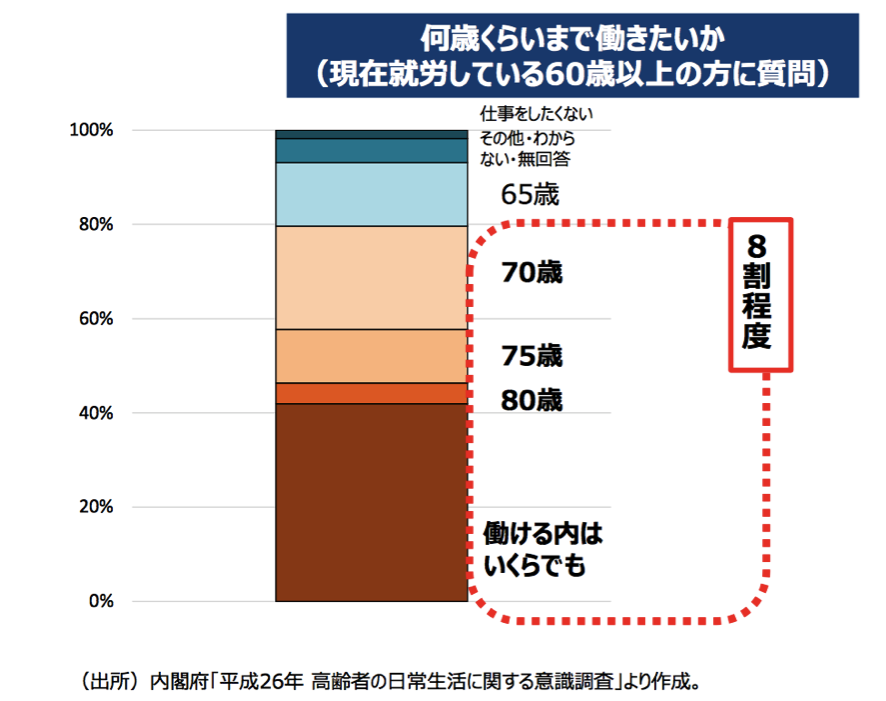

何歳まで働きたいか?現在就労中の60歳以上の方に聞いたところ、「70歳以降まで働きたい」と希望する方はなんと80%いるそうです。

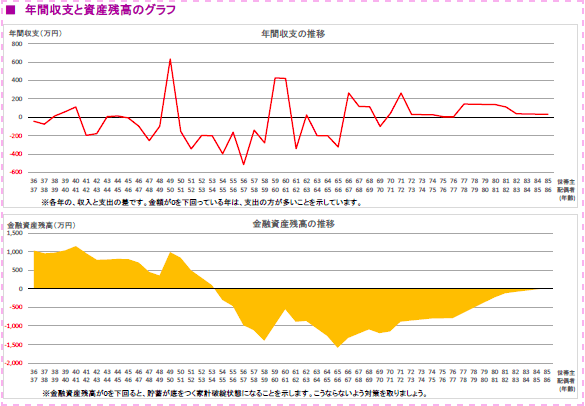

なるべく長く働きたい人は多いものの制度が追いついていない現状がありますが、国の動きを見ると制度の改正などで環境は整っていくと期待できると感じています。何歳まで働いたらいいのかについてはこれからお話しするキャッシュフロー表を活用することです。

住居費リスクの対策は家計のキャッシュフロー表にあり

老後の住居費リスクは、住宅ローンの完済をしていても誰もが想定外の老後破綻に陥る可能性があると言えます。そして対策として考えられるのが、自分たちの暮らし方を想定しておくこととなるべく長く働くことです。

暮らし方を想定する=数字に換算して見える化することです。

その際、家計のキャッシュフロー表を作成するのが効果的です。

キャッシュフロー表の作り方は以下をご覧ください。

家計のキャッシュフロー表 —作り方・注意点・コツ−

キャッシュフロー表を将来の住居費リスクを避けるためにどう活用していけばいいのかアドバイスを受けたい、という場合には、個別相談サービスをご利用くださいね。作りたいけど、自分ではなかなか、、作成してもらった方が確実で安心、という方にはキャッシュフロー表作成サービス付き個別相談を行なっております。

お金の相談サービス

キャッシュフロー表を作成するメリットについて知りたい方はこちらをお読みください。

キャッシュフロー表を作るメリット

キャッシュフロー表までは必要ないけど、我が家の家計は大丈夫なのか?確認しておきたい方は個別相談をご利用ください。

お金の相談サービス

最後になりますが、今はまだ必要ないけど、とりあえず有益な情報だけは知っておきたいという人は、無料メールマガジンに登録しておいてくださいね。最新情報やホームページ上ではかけない情報もお届けしています。