こんにちは。

家計の埋蔵金を発掘し、時代に左右されにくい強靭な口座をつくり、ブレない投資マインドを定着させるお手伝いをしている、0円投資マスター・野原(のはら)です。

さて世間では、SNSやYoutubeの影響なのか、石破政権だけでなく財務省や厚労省などへの批判が、日に日に高まっているような印象を受けます。

「税金や社会保険料は、国家運営の財源ではない」という、貨幣観や国家観についての正しい情報が広まれば、いま目の前で起こっているあらゆることに対する初期反応が、従来の反応とは大きく変わっていきます。

SNSが世界で最初に有名になったのは、2011年前後の「アラブの春」が急速に広まったきっかけとして、SNSが関わっていたといわれていたから、と記憶しています。

特にリビアのカダフィ大佐に関連する動画などが衝撃でした。

いま世間で常識とされていること、一般的とされていることのなかには、正しい情報ではないものが意外と多く含まれています。

そもそも、この情報を認知する力、認識する力が弱いと、世の中の正しくない情報に惑わされてしまいます。

ここでいう「正しくない情報」とは、ある現象や事実に対する解釈が、ちょっとおかしいんじゃないの?偏向報道なんじゃないの?という状態で流される情報です。

これまで何度もご紹介してきましたが、情報を入手するノウハウとして「まずは疑え!」というのがあります。

これはあらゆることに疑心暗鬼になったほうがよいということではなく、入手した情報を鵜呑みにしたり、流されることを防ぐために、いったん自分の頭で考えることを狙って、おそらく証券業界(あるいはたままた僕がいた会社だけかもですが・・・)で言い伝えられてきたマインドセットです。

さて、話が大きくそれてしまいましたが、株式市場を通じて、日本や世界など世の中のことを学べる機会は多く、より好奇心をもって自発的に、金融経済のことを考えるきっかけにしていただけたらと願っています。

0円投資(ポイ活×資産運用)は、最低100円から投資ができるしくみであり、その肝は「いつでも100円以上の現金かポイントが口座にある」ということになります。

人生、最後はキャッシュフロー

ということで、私の日興フロッギー口座は方針を修正し、しばらくはキャッシュフロー重視でいってみたいと思います。

人は3ケ月の成果を過小評価し、3年の成果を過大評価する

これは、僕の異業種の師匠のおひとりに教えてもらった言葉ですが、いままさに目の前の金融市場で、これが起こっています。

ボラタイルな(変動の激しい)相場が続いていますので、短期間でもそれなりに利益や含み益がでてしまう、ラッキーな相場です。

少額投資の口座であっても、バカにしてはいけません。

これをそのまま、桁数を増やしていくのがメインの口座になりますから、積立投資などの経験が多くないかたは、練習と思って、気楽にやっていただいてもよいでしょう。

僕の口座はいま、メイン口座を別の証券会社に変更し、サブ口座としてNISAで活用している楽天証券、0円投資口座として、SBI証券、マネックス証券、日興フロッギー(SMBC日興証券)、その他金融機関と、大きく変えてきました。

初代0円投資は、「ポイ活×資産運用」というシンプルな設計だったのですが、いまは「0円投資アドバンス」として扱う口座も金融商品も幅をもたせ、より安定的により複利効果を発揮できるようなしくみを構築しているところです。

0円投資口座は数年後には、「0円ATM」として、いずれ重要な役割を担ってくれることになるでしょう(笑)

さて、クレカ積立てができて、dポイントが貯まり、dポイント投資もできるようになった、マネックス証券にご興味あるかたは、ぜひこちらからご登録、ご契約いただくと、よりおトクに0円投資ができます。

マネックス証券では、クレカ積立(マネックスカード、dカード)、残高に対してのポイント付与(マネックスポイント、dポイント)、ポイント投資(マネックスポイント、dポイント)、他社ポイントへの交換(dポイント以外にも、Amazonギフトカード、Vポイント、Pontaポイント、nanacoポイント、WAONポイント、ANAマイル、JALマイル)などにも交換できます。

さらに話はそれますが(笑)、、、弊社が運営している、平日は忙しいビジネスパーソンや週末積立投資のための勉強会「ズルい!投資」では、いま何をすべきなのか、買いか売りか様子見か、ご自身で判断できるようになるノウハウをご提供しています。

マーケット分析は参考程度の情報、学びとして、ご興味あるかたにはなるべく簡単な言葉でお伝えするように努めております。

また、将来のマーケット予測をせず、長期投資なのだから目先のことに一喜一憂しないでよいとか、この程度の下げはたいしたことないとか、ほったらかしにしてマーケットのことは忘れましょう、といったようなあいまいな精神論を語るのではなく、具体的な対応策・解決策をシンプルご紹介することに集中しています。

この勉強会については、いずれまたお知らせしてまいりますので、ご興味あるかたはご注目くださいませ。

それでは前置きが長くなりましたが、2024年11月の結果です。

保有銘柄数が100銘柄超となったままですが、REITや高配当系ETFなどを増やしつつあります。

アメリカのインフレ再燃が明確になれば厳しい展開が想定されますが、それは逆に0円投資にとってのチャンス拡大です。

1銘柄=100円から株式等を購入できる少額投資なので、実際に株を買ったり売ったり、配当や分配金をもらうことを体験してみたいというかたにはオススメの投資法です。

なにをセコいことをやってるんだ?という人もいるでしょう。

先が長すぎるわ!という人もいるでしょう。

ありがとうございます!

初めから、ゴールは「長期」です。

10万円、100万円どころか、あわよくば22世紀、あるいはもっと先にも、その世界が待っているんです(笑)

長期のゴールって、、、あってないようなものですよ。

でもね、その考えは全然違うんです。

長期的に利益を上げ続けるためにはどうするか?という究極のゴールがあって、それを実現するためになにをすればよいかが決まれば、それを達成するためのの小さなゴールを設定する。

そして、その小さなゴールを達成するために、具体的にどうするか?を繰り返す。

そうやって、小さなゴールをひとつずつ達成していって後から振り返ると、いつの間にか、それなりのところまで来ていたことを実感し、長期のゴールがどんどん近づいてきていることに心躍るんです(^^)/

そうやって僕は株式会社をつくってしまったので、皆さんも可能性がひろがるでしょう!?

半信半疑だった自分が、過去にいたとしたら、その時の自分では想像できない世界が、もしかしたら待っているかもですね!

人生、最後はキャッシュフロー

これまでの経緯

2017年9月より、0円投資の企画を継続していますが、5年5ヶ月で100万円を貯めたことにより、それを資本金として究極の複利ビジネス・成長企業を夢見て、株式会社ゼロ・ミリオンを設立しました。

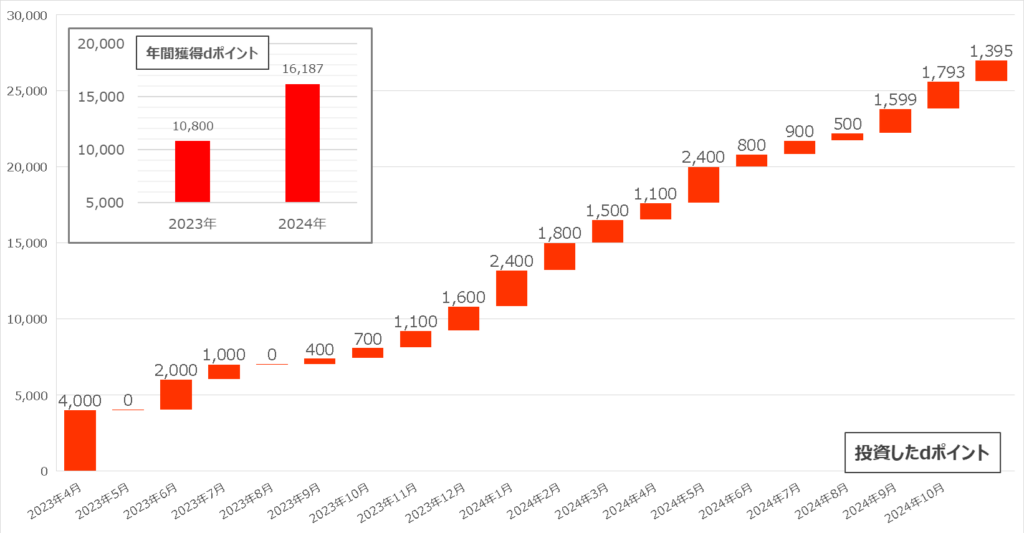

楽天ポイントやTポイントを中心とした0円投資は変わらず継続していますが、2023年4月よりドコモグループの「dポイント」を追加し、いままで買い物の値引き程度にしか使っていなかったdポイントを、課税口座(特定口座)による0円投資にまわすことにしたのです。

そして超微力ながら日本株の応援にもなればと、その途中経過をお伝えし続けることでなにかを感じとっていただければ幸いです。

これからはますます、個別の株式投資などのミクロな投資を通じて、会社経営や組織開発、企業風土の醸成につながる学びや、その機会が増えていきます。

なぜなら、このようなことをイメージし、実践し始めているのは、無名なFPである僕だけではないからです。

趣旨・目的

僕の場合、dポイントを貯めるのは大変なので、なかなか資産が増えていかないのが現状ですが、「NASDAQ100」ならぬ「NOHARA100」のポートフォリオを完成させ、まずは100銘柄を揃え、株数を増やし、口座残高が10万円を突破することをゴールとします。

ポイントを使ったり、少額から始めることで、「企業への投資を体験できる!」「誰でもなんちゃってファンドマネージャーになれる!」ということを広め、そして「投資って、学びになるし、知的で面白いね!」といってもらえるような環境をつくっていきたいです。

投資のメカニズムが腑に落ちると、いま話題になっている、資本をどうやって効率的に活用したら、長期的に利益を上げ続けることができるのか?ということを理解しやすくなります。

このことは、最古参の0円投資家のひとりとして2017年9月より活動をスタートさせて以来の目標であり、個人的な願いとしては、金融商品や運用会社に依存することなく、自分の足でたって、自分の将来のための老後資金をメンテナンスしつつ、最終的には狭い意味での投資を通じて、より広い意味での投資、そして金融経済の歴史と世界に触れていただくことを願っています。

これができてくると誰でも気づきます。世の中そんなに単純じゃないって・・・。世間で言われていることって、どこかおかしいんじゃないかって・・・。

資産運用の世界もそうです。矛盾や不条理、非常識な常識、嘘に満ち溢れています。残念ながら、綺麗事でお金の世界を語ることは、将来的にとても大きなリスクや代償を払うことになりかねません。

好きとか嫌いとか、感情論で語るのではなく、まずは目の前で起こっている事実をしっかり見るようにしましょう。実際になにが起きているのか、感覚的なことも大切ですが、データもチェックしてみる。

その感覚が、我々の未来にはとても大切なのです。そして我々にはその前に、やらなければいけないことが山ほどあります。

そしてその先は・・・!?

2024年11月の運用状況

現在、0円投資第3弾「dポイントで日本株100%」の組入銘柄は現在、現金(MRF)、ETF・REIT・インフラファンド含む)24本・個別株式122銘柄になります。

ETF以外の個別株式については「レジリエンス100」をコンセプトに、長期投資に耐えうると想定される、私が考える強靭な100銘柄にむけて徐々に調整していきます。

今後も組入銘柄の取捨選択をしながら、一部の銘柄については株数を増やしていきたと思っています。

2024年11月の資産残高

dポイントによる0円投資では、「日興フロッギー」というサービスを利用しています。

日興フロッギーは、SMBC日興証券のオンライントレード「日興イージートレード」に紐づいた、「投資を学んで、体験し、資産形成をサポートする」サービスで、誰でも無料で読める記事から、株が買えるコンテンツとなっています。

dポイントで100円分~、もしくは現金(MRF残高)で100円~の元手があれば、個別株式やETF(上場投資信託)を、1株とか10口などの株数や単元を気にせず、金額単位で買うことができますので、少額投資を非常にやりやすいしくみとなっています。

パッと見、金融機関らしからぬインターフェースになっていますので、普段ネット証券などの扱いに慣れているかただと、逆にとっつきにくい部分もあるかもしれません。

が、投資初心者むけだけでなく、株式投資経験者、金融経済に関する周辺知識などを学びたいかたにとっては、読みやすいコンテンツが充実していますので、学習用としても有効だと感じています。

取扱銘柄は、東京証券取引所に上場している約3900銘柄の個別銘柄・ETF(上場投資信託)・REIT(不動産投資信託)などで、新NISAで買える投資信託などもあります。

「特別企画・第3弾!dポイントで日本株100%の(仮)NOHARAファンド組成 」では、その名の通り、日本株・日本株ETFのみに100%投資しています。

ログイン後の「口座画面」(マイ資産)はこんな感じです。

※日興フロッギー「マイ資産」より引用

そして、次の図はブログでは初公開となる、いくつかの0円投資口座を合計した資産の推移をあらわしたものです。

※0円投資口座の総資産(2024年11月末現在)183,452円

この0円投資口座は、いろんな金融商品で運用されていますが、肝は「毎日、100円以上の収入があるようにしておくこと」です。

これができると、相場の上げ下げはほとんど関係なくなりますし、なにより口座全体としての資産増加ペースが加速する可能性が高まります。

実際にやってみていただくと腑に落ちやすいと思いますので、同じようにやってみたいかたはご連絡お待ちしております(笑)

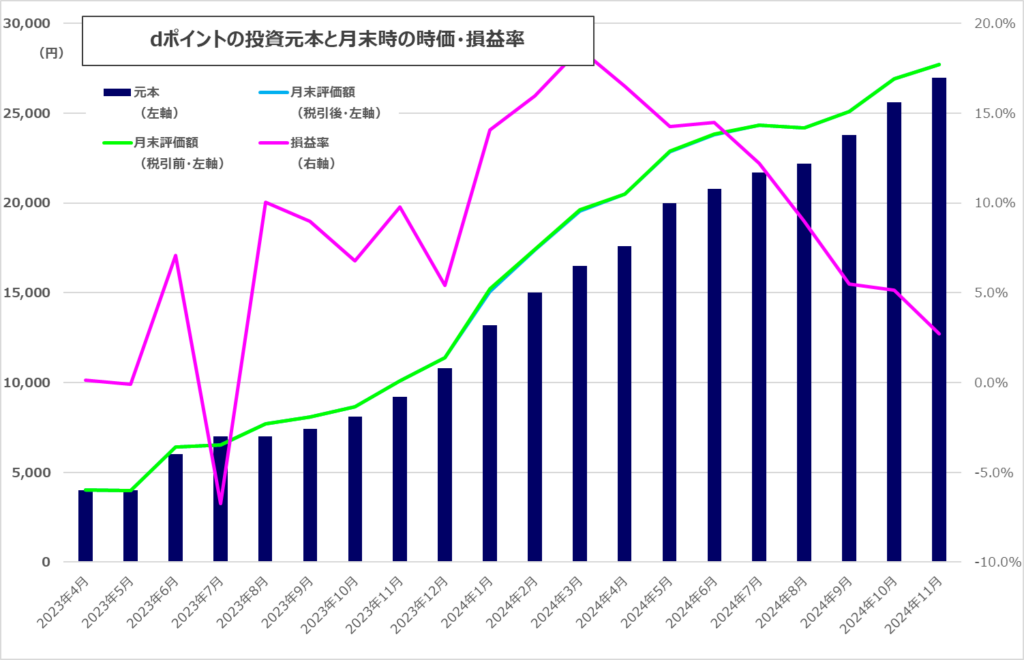

2024年11月までの資産評価額・損益率の推移

※今回もなんらかの影響で、買付時のdポイント消費が100円ではなく、なぜか端数で買付けになった銘柄があったようです。

※日興イージートレード「取引履歴」より引用、筆者編集

※日興イージートレード「資産評価額の推移」より引用、筆者編集

ご参考までに、、、僕のように、証券口座をほったらかし投資ではなく、メンテナンスしているタイプの投資家は、証券口座全体でみれば、保有する金融商品の評価損益やトータルリターンはあまり重要ではありません。

その証券口座内の時価総額(現金やMRF+保有する株式や投資信託など)が、投資した元本の総額に対して、どれくらいの損益なのかをチェックすること、つまり、最終的に、いくら使って、いまいくらになっているのか?ということが重要、という意味になります。

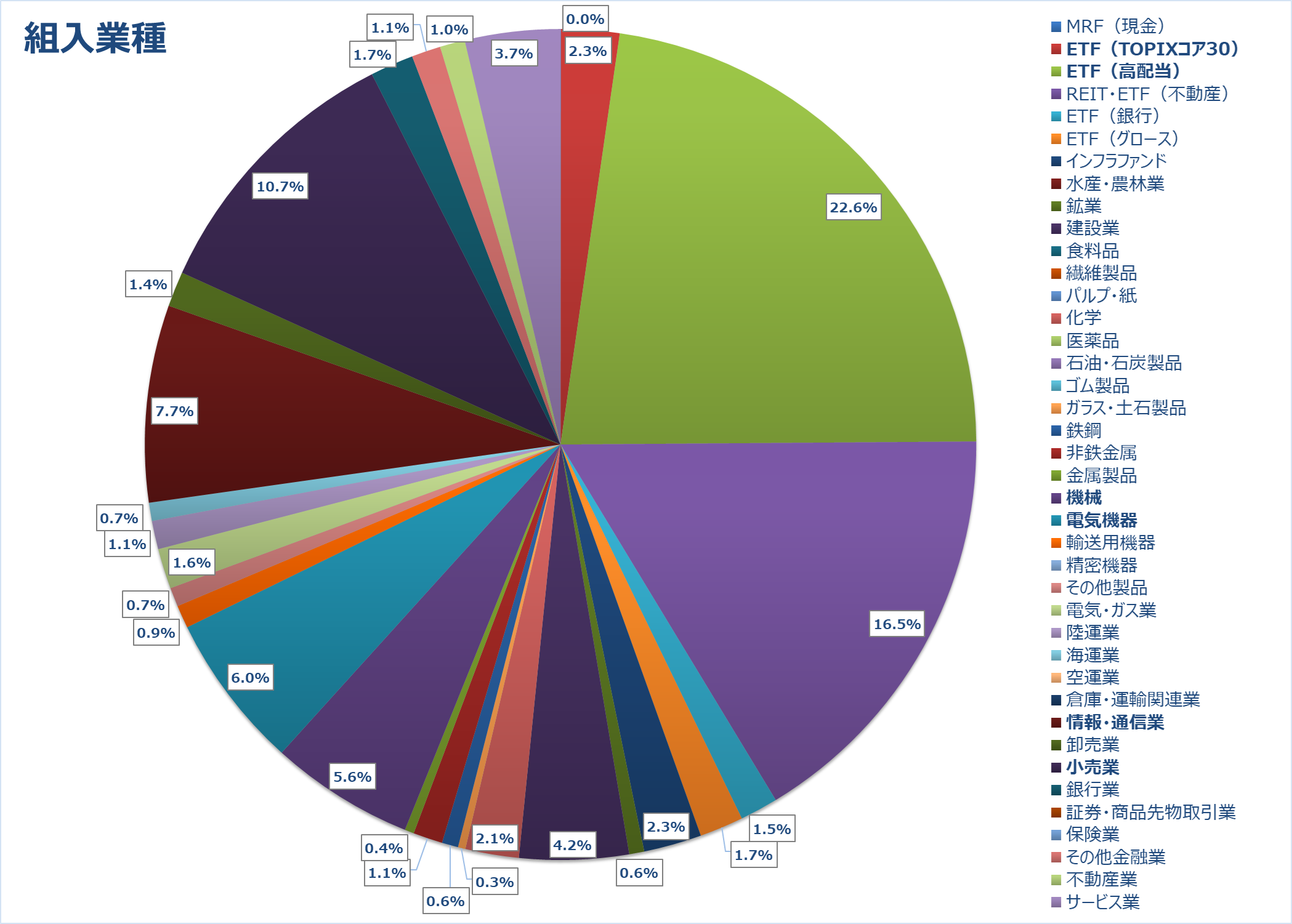

2024年11月の組入銘柄

現金(MRF)、ETF(インフラファンド含む)24本・個別株式122銘柄の組入比率です。

銘柄数が多くなってきてしまいましたので、組入れている個別銘柄を、会社四季報ベースの業種別にまとめて比率をだしています。

ETF・REIT等を除くと、❶小売業(10.7%)❷情報・通信(7.7%)❸電気機器(6.0%)❹機械(5.6%)、がトップ4業種となっており、ほぼ変化ありません。

全体としては、円安・コスト高再燃で、小売りや不動産関係などが厳しい展開でしたが、0円投資では相場のトレンドにのっても意味のない金額なので、基本的には「逆張り」をメインとしながら、インカムゲイン(配当や分配金による収入)を重視しています。

※日興フロッギー「マイ資産」より引用、筆者編集

| 譲渡益 | 配当所得 | |

| 2023年 | 0円 | 59円 |

| 2024年 | 1,471円 | 296円 |

MRF残高は、ETFの分配金や株式の配当金、売却益で構成されていますが、日興フロッギーの最低投資額である100円を超過したら再投資のための原資にしていきます。

個人的には、日本や日本株には特別な感情がありますし、積立投資や一括投資において海外へ投資するのは、実はそれほどやりたいと思っているわけではなく、国際分散の観点から仕方なくやっている気持ちもなくはないです。

ポテンシャルだけは高いままの日本が続いてしまっていますが、日本株の動向にはとても注目していますし、日本経済のポテンシャルを強力に信じ、応援していますので、あとは貨幣観、国家観、そして政治がついてくればと切に願っております。

なので、今回は純粋に日本株に特化した0円投資です。

僕が個人的に注目している大テーマ(今後数年~10年後を視野にしたテーマ)は、

| ❶ 半導体 | ❷ インフラ | ❸ 資源 |

そして、中テーマ(数ヶ月~数年後を視野にしたテーマ)のキーワードやセクターに基づいて、組入銘柄をある程度絞っていきます。

実際にどれに投資するかどうかは、業績や四季報なども加味しながらその時によって変えています。

これは投資金額の大小に関係なく、だいたいそんな感じでやっています。

買うかどうかを判断する最終段階では、テクニカル分析を重宝しています。

コンセプトは「レジリエンス100」。

強靭な100銘柄。

僕が注目している3つのテーマ(現状の業種別投資割合とは異なります)、キーワード、セクターを軸にすえ、全体的には長期保有に耐えうるだろう銘柄を中心に、とあるインデックスに注目しながら、また中小型株なども積極的に組み入れながら、より長く保有することを目指しつつ、さらにその先に見据えている目標を意識していきます。

いずれその目標も公開する時がくるかもしれませんが、その際はあたたかく見守ってやってください(笑)

NTTドコモとマネックスグループの直近の動きはより加速しつつあり、SBI経済圏、楽天経済圏につぐ、第3極へと、どうやら着々と進んでいるようです。

僕もさっそくマネックス証券の口座を開設し、投資信託を買い始めまており、マネックス証券ではついに、ドコモの「dカード積立」がスタートしました。

ご利用の流れはこちらです。

いよいよネット証券を軸にした経済圏が、三国志のような熾烈な争いになってきそうです。

| 【魏】SBI経済圏 三井住友銀行(SMBC) 地方銀行等 Vポイント(Tポイント) | 【呉】楽天経済圏 みずほ銀行? JR東日本? | 【蜀】docomo×マネックス イオン銀行? |

かなり強力な三国時代ですから、その勢力圏外にある日興フロッギーのサービスにも、今後なんらかの動きがでてくるかもしれません。

楽天証券に続いて、楽天カードとみずほの資本業務提携もでてきましたね。

住信SBIネット銀行についても、NTTドコモによる買収観測がでたりしました。

これについては先が読めませんから、時代の流れにあわせて、保有口座などを見直していこうと思っています。

それではまた(^^)/

主な執筆・監修実績

週刊誌

小学館

「女性セブン」

2024年6/20号

『PRESIDENT』2023年8/4号(7/14発売)

限られた時間で、お金を増やす方法

金持ち老後の株・投資戦略

老後資金と投資スタンスの関係をどう考えればいいか

【最新鉄則】なぜか9割がやらない! 今すぐやるべき「投資&老後資金づくり」大全

(担当記事)

ほったらかさず、ときどきメンテナンス!

「ほったらかし投資」で、他人より儲ける5つの秘訣

光文社

『週刊女性自身』

3/22号

「プロのオススメ銘柄」で始めるiDeCo入門