【こんにちは、確定拠出年金相談ねっと認定FPの末次ゆうじです。】

老後の資産形成の方法は

公的年金の受給額の減少など将来の公的年金に不安を感じる方

が約90%にも上がる中、できる範囲で老後に向けた準備を

している方がほとんどだと思います。

自営業、会社員、公務員それぞれの仕事によって老後の資産形成

手段として環境は変わってくるかとは思いますが、確定拠出年金(DC)

をはじめ自営業の方なら小規模企業共済や国民年金基金、会社員の

方なら財形年金制度や拠出型企業年金保険(保険会社の年金保険)、

公務員の方なら職場共済など様々な手段(商品)があります。

まずは、公的年金の確認と会社(職場)に用意されている福利制度の

有利な年金制度があればまずは確認してみてください。

【老後資産形成の適正な考え方の順番】としては

1 公的年金を考える

2 会社(職場)の福利厚生制度を考える

3 自分に合った民間の商品を考える

が効率的な無駄のない考え方だと思います。

これは保険(保障)を考えるときと同じです。

順番が大事になります。

個人も会社も公的な部分から準備

公的年金は加入が当たりまえで、加入していることに日ごろ意識している

方は少ないと思いますが、会社の制度である企業年金や自助努力で加入する

私的年金(確定拠出年金や個人年金保険)は、加入している人とそうでない人の

意識の差は大きいかと思います。

ですから、民間の商品を検討する前に、2の会社(職場)の福利厚生制度を考える

作業をしっかりと行うことが将来の年金受給額に大きな影響を与えます。

やはり、使える制度や有利な制度は使った方がいいですから、あとで後悔しない

ように情報収集には心がけたものです。

特に、2017年度から、確定拠出年金(以下DC)においては、公務員、専業主婦、

企業年金がある会社員など加入者が拡大したことにより、20歳以上59歳未満の

ほぼすべての人がこの国の制度である確定拠出年金に加入出来る様になりました。

老後の資産形成という意味では、NISA(ニーサ)や生命保険会社の

個人年金保険、また国民年金基金など 優れた国のごぼうび(税制優遇)が

たくさんあるのでまずは優先して選択したいところです。

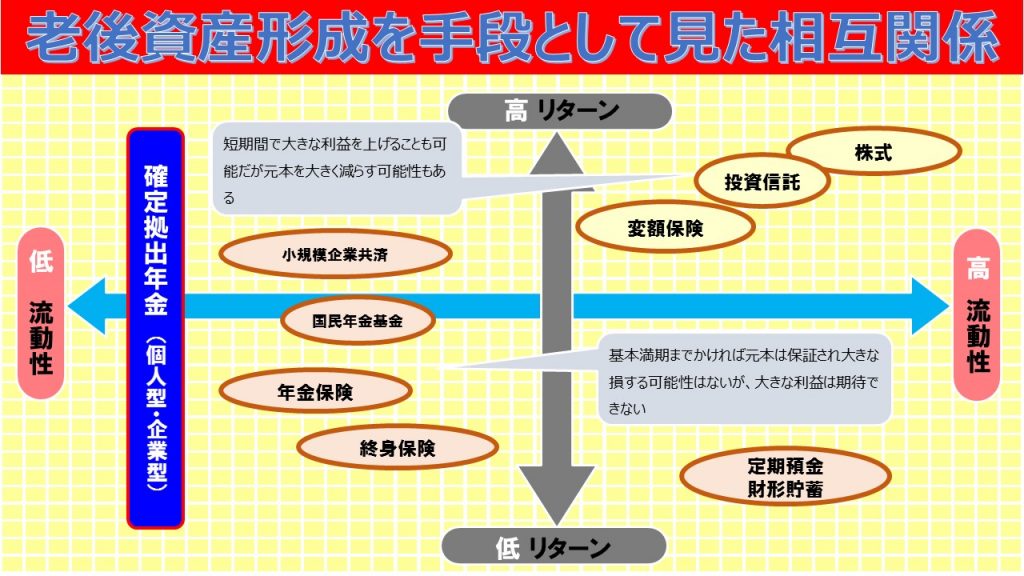

◆他の金融商品との相互関係を表すと以下のようになります。

確定拠出年金は60歳までやめれない!

個人型確定拠出年金(個人型DC)は、「一度加入すると60歳までやめれない」

と確定拠出年金法という法律で決まっています。

そうなんです。一度、口座を作れば60歳まで継続しなければいけない制度

なのです。上の相互関係の表からも分かるように、流動性は一番低い商品で、

途中年金資産を引き出したり、終身保険と同じように担保に入れて貸付を

することもできません。

ただし、確定拠出年金で運用する商品ライナップは各金融機関でかわります。

定期預金や保険商品の満期まで保有すれば元本が確保される商品だったり

投資信託で運用していくことで、元本の保証はありませんが、積極的に

元本確保型の商品よりも年金資産を増やす事も可能です。ですから

加入者次第で自由自在に運用ができる制度といえます。

つまり、「貯蓄」と「投資」の両方の運用ができる税制優遇付国の制度なのです。

高いリターンを得ることもできますし、リターンは低めで確実に貯めていく事

ができるハイブリット型の国の制度なのです。

個人型DCの加入者は、企業型DC(従業員拠出や選択制DCは除く)と違い

自分のお金で老後資金を貯めていくは自分ので60歳まで払っていく事が出来る

かどうか不安という方は実際多いです。

全額所得控除など、月20,000円を自分の老後資金として、確定拠出年金(DC)

の口座で貯めていけば、毎月4,000円の税金が国から戻ってくる。年間で48,000円

の還付金がもらえる。(課税所時金額が195万超~330万円以下の場合)

この魅力は大きいですよね。

月5,000円から、実は自由自在に変更可能な年金?

この確定拠出年金は60歳まで続けないといけなので、自分には合っていない

と考える方もいらっしゃいますが、実は税制メリットの他に自在に変更でき

るという点があるのです。ここを理解すれば逆にメリットになり得ます。

1 掛け金の変更が可能(5,000円~)

2 掛け金を停止することが可能

3 停止後も運用可能

4 掛け金拠出の再開はいつでも可能

個人型DCの掛金は、最低5,000円からで、年1回変更が可能です。

また、ここがよく伝えられていないところですが、

ここは、押さえておいてください。

掛金はいつでも停止することができる。

加入者は掛け金を拠出せず運用のみすることが可能です。(=運用指図者)

つまり掛金の払込みが厳しかったら制度は継続ですが

支払は停止することが可能です。

60歳までやめれない=現金化ができない

ということで、掛金の払込は、厳しかっらたいつでも停止でき

また、再開も可能なんですよ。

投資信託では可能ですが、保険では今は不可能です。

保険では、払い済み保険に変更はできます。しかし

払い済み保険の復旧が可能な場合も期限があります。

ただし、注意いただく点として以下の点があります。

・所得控除が減る(個人型DC・企業型DCの従業員拠出、選択制の場合)

・通算加入者等期間にカウントされない

・管理手数料などコストがかかる

重要なことなので、繰り返しになしますが、停止した後でも

再開して掛金を拠出する場合もいつでも可能です。詳細な様式は

国民年金基金連合会のHPか運営管理機関にお問い合わせください。

(企業型DC加入者の方は会社の規定をご確認ください。)

確定拠出年金は、老後の資産形成の手段では、自立型の自分運用年金

ですが、優れた税制優遇以外にもこのようにフレキシブルな対応ができる

ことを理解すれば、活用しない手はありません。

開催中のセミナー

東京でもセミナー開催しました!(終了)

イデコの始め方入門 メルマガ登録

5回シリーズで「イデコ始め方入門」

のメルマガ登録はこちら![]()

↓

1lejend.com/stepmail/kd.php?no=HSlqIRnMUc

登録の方に「最強の老後資金作り イデコの始め方」

のPDF版小冊子(30ページ)をプレゼントします。![]()

ラジオ番組にも”年金のプロ”として出演しました

併せて読みたいコラム(クリックすれば見れます。)