こんにちは。

子育て世代の家計のパートナー、FPを相談ねっと認定FPの前田です。

確定拠出年金を導入している会社を退職したら、

今まで積み立てた資産は、自分で、他の制度に移し換える必要があります。

転職して、次の会社に企業型確定拠出年金が導入されているなら、転職先の会社の指示に従うだけですが、そうでないならば、自分自身で手続きをしなければいけません。

ですが、その手続きをしていない人はとても多いようです。

その数、なんと、日本全国で57万人、資産額は1400億円だそうです。

実際、私自身も

「前の職場で確定拠出年金をしていたけど、退職後、なんの手続きもしてな~い。そのままだわ。」

そんな話をよく聞きます。

でも、それ、すご〜くもったいないですよ。

会社で入っていた確定拠出年金、退職後に放置するとどうなる?

前職で企業型確定拠出年金に加入していたけれど、転職し、転職先には企業型確定拠出年金の制度がありません。

という人や、

退職をして、専業主婦(夫)になりました。または、自営業になりました。

という人は、

6か月以内に企業型の資産をiDeCoへ移換する必要があります。

もし、その手続きをしなければ、今まで積み立ててきた資産は国民年金基金連合会に自動的に移換されます。

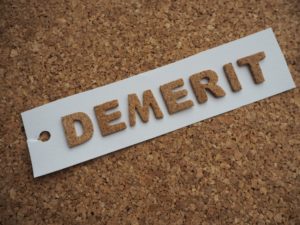

そして、自動移換されると、デメリットしかありません!

デメリットその1

自動移換されるときに手数料が差し引かれる 4,348円

自動移換された後に企業型、またはiDeCoに資産を移換し直すと、また手数料がかかる 1,100円

デメリットその2

資産が運用されない

デメリットその3

移換されて4ヶ月後から、毎月手数料が資産から差し引かれる 52円/月

デメリットその4

自動移換されている間は、確定拠出年金加入期間として認められない。

→60歳から確定拠出年金を受け取れない可能性あり

(60歳から受け取るためには、10年の加入期間が必要)

→受取時の税制優遇額が小さくなる。

確定拠出年金を一括で受け取るときは、「退職所得控除」という税制優遇があり、一定金額まで非課税で資産を受け取ることができます。

が、この非課税金額は、加入期間が長ければ長いほど、大きな金額になるので、移換されると加入期間として認められず、非課税上限額が低くなってしまうのです

このようにデメリットだらけなのです。

口座残高100万円の人が放置したら

前職で、企業型確定拠出年金に加入しており、口座残高が100万円あったとしましょう。

退職後、放置していたので、自動移換され1年分の手数料が差し引かれてしまいました。

この場合、手数料の合計金額は、4,764円です。

資産額100万円に対して約0.5%のコストですね。

大したことない割合ね。

なんて思いましたか?

でも、預金や保険の年利は0.01%です。

0.5%は、この年利の

50倍です!!

マイナス金利のこの時代、100万円を運用しても、1年後の利息は100円。

4,972円は約48年分の利息にあたります!

このように、無駄に手数料がひかれているのは、とてももったいないことです。

確定拠出年金放置によるさらなるデメリットとは

デメリットは手数料が引かれるだけではありません。

iDeCoには「所得控除による節税」と「運用益が非課税」という大きな特典があります。

放置すると、これらの特典を受けられません。

年間数万円分の税金を節約できることは珍しくありませんから、これらの特典は、想像以上に大きな効果があります。

長年続くと、数十万円〜数百万の節税ができるかもしれません。

さらに、さらに、

確定拠出年金を受け取るには、加入期間が10年必要です。

が、もちろん、放置していた期間は加入期間に含まれませんから、もし、60歳の時点で10年に満たなければ、60歳からは受け取れないということです。

すでに放置している人がすべきこと

なので、退職・転職したら、すみやかに資産をiDeCoに移換する手続きをしてくださいね。

転職時の確定拠出年金の手続きについては、こちらのブログでケースごとに手続方法を書いています。

転職時の確定拠出年金の手続きとは

企業型確定拠出年金からiDeCoへ移管する場合の書類の手続き方法については、こちらを参考にしてください。

「転職で企業型確定拠出年金からSBIのiDeCoへ。書類の手続きについて。」

そして、すでに自動移換されているなら、自動移換者専用コールセンターに連絡してください。

電話番号は、ココです↓

www.jidoikan.jis-t.co.jp/index.html

資産運用に失敗したくない運用初心者さんのためのやさしいメール講座(5日間)を無料配信しています。

運用で失敗するには、法則があります。メール講座を受けると、失敗する法則とは何かを知ることができ、

自分の資産運用の内容に自信を持てるようになります。

詳細はこちらから。すぐに登録したい方は、このページの下からご登録くださいね。