こんにちは、確定拠出年金相談ねっと認定FPの末次ゆうじです。

年金商品にも影響が・・

2016年2月16日に、日本銀行がマイナス金利を導入し、国債の利回りが

大幅に下がっている影響で、2017年4月から標準利率の見直しがされます。

現在1%から史上最低水準の0.25%に引き下げられます。

その結果、各保険会社は、予定利率を下げざるを得なくなり、結果として

今までよりも保険料の値上げになります。特に影響があるのは、円建ての

貯蓄性の保険で、終身保険、学資保険、個人年金保険などです。

保険会社によっては、商品に販売停止や販売抑制している会社も多く

保険商品で資産形成していくには、資金効率から考えた場合、以前と

比べたら魅力がなく別な方法を検討した方がいいかもしれません。

とくに、老後の資産形成手段の一つで絶大な人気がある「個人年金保険」

もその一つでしょう。今回は、この個人年金の個人型確定拠出年金(iDeCo)

の違いや比較をしていきたいと思います。

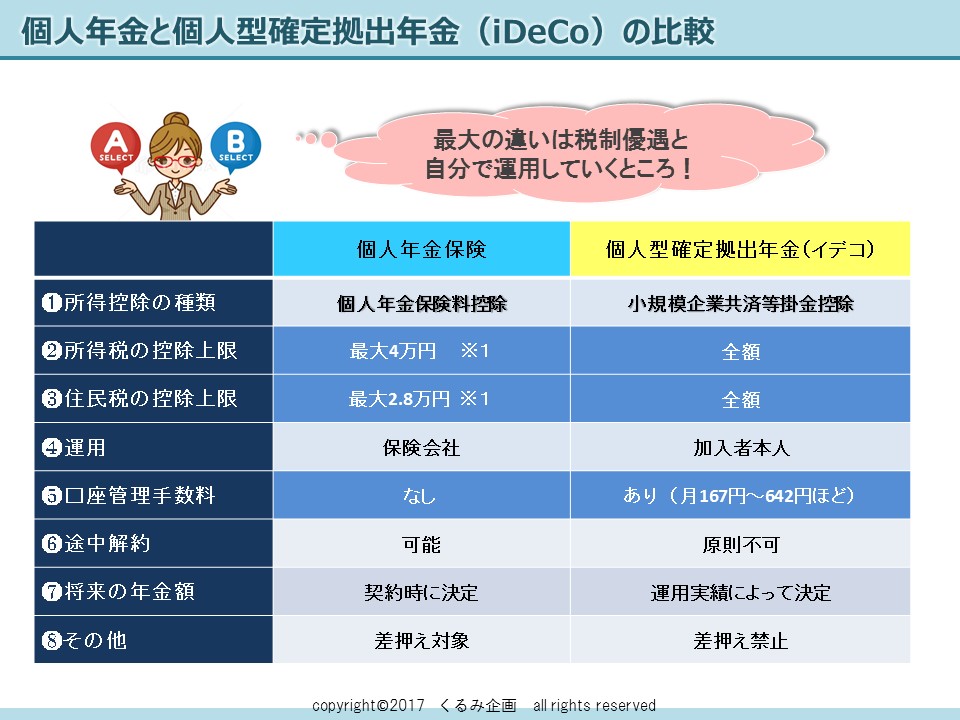

税制優遇ではiDeCoの方が断然有利

個人年金保険も所得控除の対象になるので、老後資金対策として契約している方

も多いですけど、所得税が最大4万円、住民税が最大2.8万円までと上限があります。

これは、生命保険料控除と同じで、払った掛け金が全額控除にはなりません。

満期まで継続して掛け金積み立てていけば、保険会社が破たんしない限り契約時

に定められた年金給付が受けられる。また、保険料を満期まで払っていけば、口座

管理手数料などコストがかかることはないし、運用も保険会社がやってくれるので

特に運用の指図をする必要もありません。

一方、個人型確定拠出年金(iDeCo)の場合は、払った掛け金の全額が小規模企業

共済等掛金控除の対象になります。

また、イデコ口座を作る時のコストと毎月の一定の口座管理手数料というランニングコスト

がかかります。ここは、口座を作る運営管理機関(金融機関)によって異なりますので

できるだけ安い金融機関を選択することがおすすめです。

◆運営管理機関選びのポイントは? 【相談事例集】などご参考ください。

また、案外多い質問が

社内でイデコを始めることはできますか?

以下の相談事例をご参考ください。

また、60歳まで制度自体の解約は原則できません。よって、その間は自己責任の考えで

自分で運用をしていく自立型の自分運用年金ということになります。

決定的な違いを2点あげるなら、この個人型確定拠出年金(iDeCo)は、

・差押え禁止である

・途中で掛け金を停止でき再開も可能

という意味でも公的年金の上乗せ制度としてまさに老後の資産形成としては最強の手段

だと言えます。特に、自営業者、会社経営者にとって上記のメリットはありがたい制度

だという見方もできます。

老後の資産形成(自分への退職金)として毎月積立すれば

節税になり、途中仮に払えないときは、いつでも掛金の停止ができ、また再開もできる。

そして、最悪差し押さえ禁止債権であるということは、個人年金にはありません。

途中、掛け金を停止できるところが一番の利点だと個人的には思います。

個人年金保険は、払い込み停止は基本できません。できたとしても

契約者貸付か払い済み保険への変更です。

掛金の払込停止とは意味が違います。

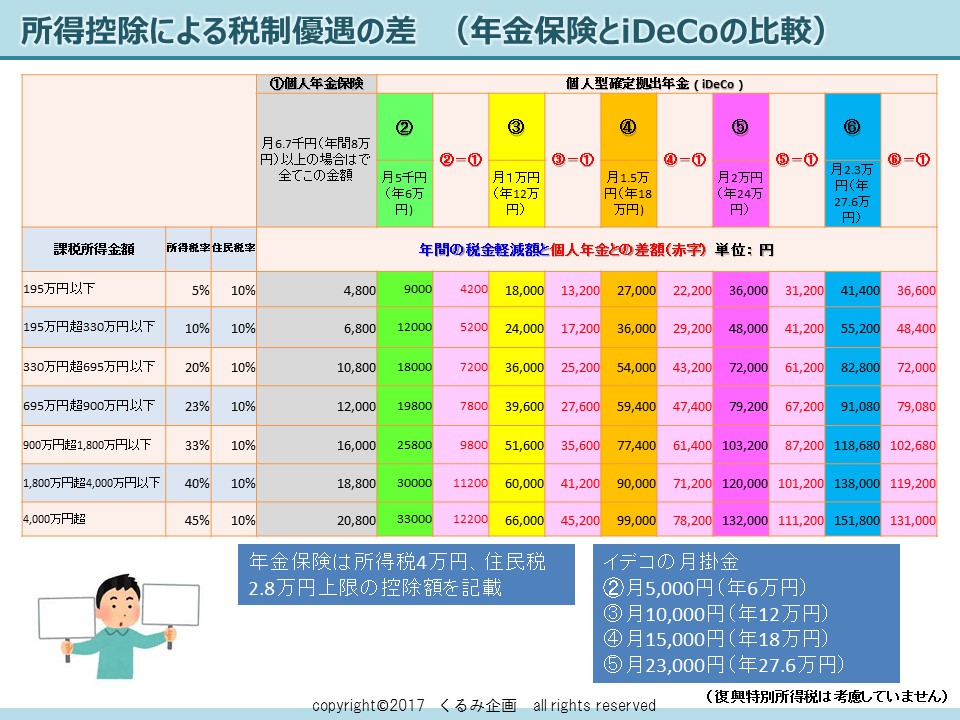

年金保険とiDeCoの所得控除による節税の違い

実際、年金保険とiDeCoの所得控除による節税額の違いをまとめてみました。

年金保険は、所得税が4万円、住民税が2.8万円が上限ですから、月の保険料で

約6,700円(年間で80,000円)以上の金額です。

一方、iDeCoの場合は全額が所得控除の対象になりますので、月の最低掛金

5,000円から、1万円、1.5万円、2万円、企業年金制度がない会社員の場合

や専業主婦の上限である2.3万円の5パターンを比較しています。

下記の表をご参考下さい。iDeCoの欄で赤字で記載の数字が個人年金比較して

得になる節税額です。

でも口座管理手数料がかかるので実際はメリットはあるの?

よくある質問として、口座管理手数料がかかるので実際は節税メリットはあるの?

という質問です。確かに、所得がない専業主婦(夫)の方は、「その通~~り」

ということで、節税メリットはありませんが、所得がある方なら最低の月5,000円

の積立でも節税メリットがある場合が多いです。

(運営管理機関の口座管理手数料によって異なりますので詳細はご確認ください)

下記の表は、SBI証券(年金資産残高50万円未満)での例です。

尚、2017年3月31日まで新規加入で、資産残高にかかわらず運営管理機関手数料が無料

ではありますが、その後、月額324円ということで計算しております。

下記の表をご覧いただいても、初期コストの2,777円を含んで、所得税率5%の人で、

最低の月5,000円積立(拠出)した場合でも年間でわずかながらメリットがあることが

わかります。2年目以降は、初期コストは含みませんので、さらに節税メリットはあります。

イデコの始め方入門 メルマガ登録

5回シリーズで「イデコ始め方入門」

のメルマガ登録はこちら![]()

↓

1lejend.com/stepmail/kd.php?no=HSlqIRnMUc

登録の方に「最強の老後資金作り イデコの始め方」

のPDF版小冊子(30ページ)をプレゼントします。![]()

ラジオ番組にも”年金のプロ”として出演しました

開催中のセミナーご案内

東京でもセミナー開催しました!

併せて読みたい相談事例(クリックすれば見れます)