目次

こんにちは。中小企業経営者・スタッフの皆さまのための国際金融ストラテジスト・FP相談ねっと認定FP、野原です。

衝撃的なことがありました。

マーケットが大きく上下するたびに連絡を取り合っているお客さま、積立投資歴が15年くらいあるかたが、2020年コロナショック以来の積立投資の買い増し注文をだされたようです。

基本的に売らない・買い増ししない、という長期投資家のかたで私よりもリバランス回数が圧倒的に少ないですが、2022年に入っての下げ相場で何か感じるものがあったのでしょうね。

実は私も確定拠出年金で、定期預金をそのままにしていた金額がちょっとありましたので、株式投信へスイッチングをしました。

ということで今回は「リバランス」についてのお話です。下記のような方々にむけてお届けいたします。

☑ おもに投資信託(投信)による積立投資を始めてからだいぶ年数がたったかた

☑ 基本的にはほったらかしにしているが、投信での積立投資をもう少しちゃんとやりたいかた

完全にほったらかしなので興味がない、忙しくてほったらかしにしている、老後になったら考えれば良いと思っているかたには向かない内容になっています。

リバランス(リスクを再調整)ってなに?

確定拠出年金やつみたてNISAなどで、毎月の積立分をなに(株式や債券などの投資対象)にどれくらいの配分(比率)で投資するか決めてから、スタートされたことかと思います。(アセットアロケーションを決める)

そして、その配分にしたがって具体的にどの金融商品をどれくらいの配分で買うのか、具体的な金額を決めたかと思います。(ポートフォリオを組む)

積立てはじめてしばらくすると、マーケットが上下しますので、毎月新資金を投入し続けていっても、この当初決めた配分比率が徐々にズレていきます。

このズレた分を、当初決めていた比率に戻し、リスクを取りすぎないように、またはリスクを取らなすぎないように「リスクの再調整」をしてあげるのがリバランスです。

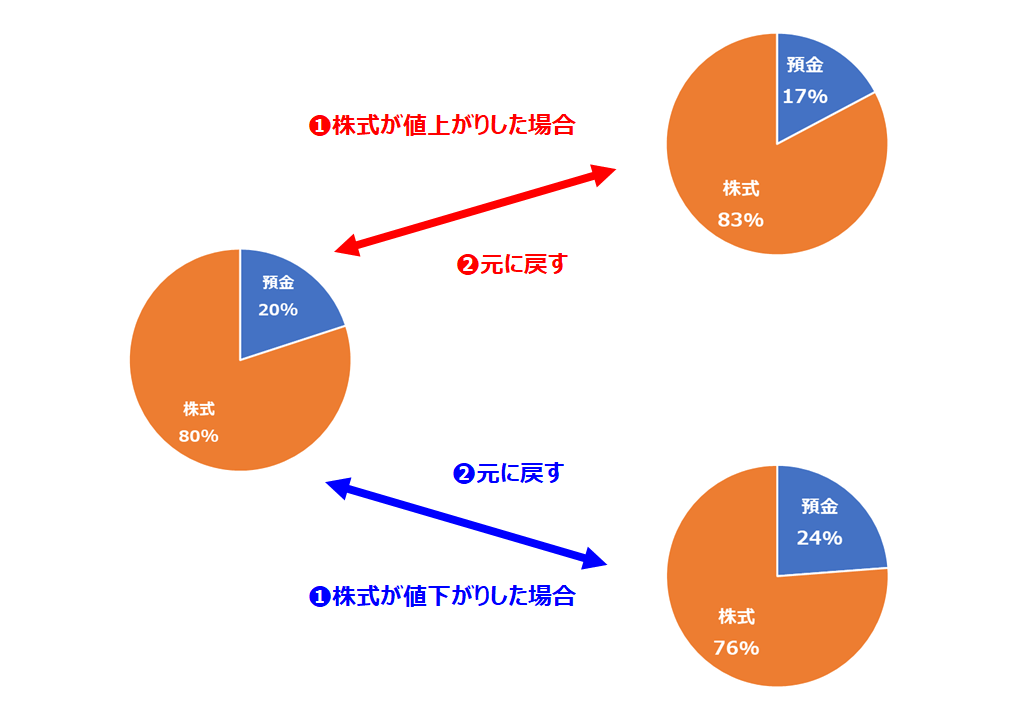

話を簡単にするために、単純に安全資産(無リスク資産)である預金と、リスク資産である株式投信を「20%:80%」「20万円:80万円」の比率で、投信で運用すると決めていたとしましょう。

パターン①

株式投信が20%値上がりした場合

株式投信を売却し、預金を買うことで元の比率に戻します

パターン②

株式投信が20%値下がりした場合

預金を売却し、株式投信を買うことで元の比率に戻します

全ての資産が上がったり、下がったりすることもありますので、値上がりしたものを売却し、値下がりしたものを買うとは限りませんが、わかりやすくするためにこのパターンのイメージで覚えていただくと良いと思います。

また、このように20%上下したとしてもさほど大きく比率が崩れることはありませんので、この程度のズレでリバランスするの?という疑問もありかと思います。

どれくらいのズレでリバランスするかは個人差がありますが、株式の下落は10%であってもそれなりに大きな下落になると私は感じていますので、私の場合はリバランス回数が多めになる傾向にあります。

リバランスの種類はいくつあるの?

リバランスの種類や方法にはセオリーのようなものが特にあるわけではありませんが、一般的には定期的に口座にログインしてみて、その時に当初の比率からズレていればリバランスを実行する、ということが多いようです。

ここではせっかくですので、様々な投資法を実践しながら、どんなパターンをイメージしているかご紹介いたします。

1、定期型

3ヶ月に1回、半年に1回、1年に1回など、定期的にログインしてリバランスを実行する

2、定率型

経済情勢や政治などのイベントで大きく上下した時にログインして、当初の資産配分から一定比率ズレたらリバランスを実行する

3、イベント型

経済情勢や政治などのイベントで大きく上下した時にログインして、様子を見ながらリバランスを実行する

4、ノーセル型

①配分変更

毎月積立の投資対象の資産配分を一時的に変更する

②積立額の増額

毎月の積立金額を一時的に増やす

③新規資金の投入

使う予定のない余裕資金以外の予備資金、臨時収入などで買い増しをする

どの方法が良いかは人それぞれですが、「1、定期型」「2、定率型」を組合わせた方法が一般的なようです。

過去のパフォーマンスから導きだされたシミュレーションによる効率的と思われる方法は、結局はマーケット環境次第の結果論になりますので、どの方法が最も効率的かという視点よりも、自分の価値観や生活スタイルなどに即して判断されると良いでしょう。

私の場合、色々な投資方法で投資をしており、積立投資はそのうちのひとつの方法です。

そして仕事柄、ニュースやマーケットをチェックしない日はありませんので、基本的には「3、イベント型」「4①、配分変更」「4③、新規資金の投入」をよく活用しています。

リバランスのタイミングや回数・頻度はどうしてるの?

このテーマも個人差が大きいためなんとも言えない部分もありますが、私の場合は比率のズレはもちろん、マーケットの現状に合わせてリバランスしています。

その理由としてはそもそも、比率がズレた時に行うリバランスは、あくまで自分都合のリスク調整になります。頻繁にやる必要はありませんが、株価が大きく上下した時に何もしないというのは、どうも非現実的であるという考えを昔から持っています。

直近20年をみても以前に比べると、トレンドとしては世界的に株価が右肩あがりで上がってきましたし、民間への資金供給量も同様に大きくなってきていますので、いまのマーケットは変動幅や大幅変動回数が以前より大きいです。

そして今後も継続することが想定されますので、ある程度のリバランスをしておいたほうが、将来的なリスクを平準化できると考えているためです。

買い増しするとしたらどれくらいの金額が妥当なの?

これも一概にはいえませんが、株価が大きく下落したとしてもいずれは上昇トレンドに戻る時がくることを信じて長期投資をし続けているわけですから、何もしないというのは私にはありえません。

株価が大きく下落しても、気にせず積立てを継続するのは当然だとしても、さらに一歩踏み込んで、どれくらいの金額で買い増しすれば良いか?というのを私だったら考えます。

積立投資においてはタイミングは関係ないし、将来のことはわからないとはいえ、確率高めのチャンスがきたら、機会損失ももったいないので、そのチャンスをなるべく活かしたいとは思っています。

将来のための余裕資金がある前提になりますが、自分のポートフォリオの都合よりも、マーケットの現状を尊重するほうが、より現実的であろうと考えています。

その根拠となるのが、株価の「チャート」です。直近の株価水準が客観的にみてどれくらいのインパクトかを重視しています。

基本的に長期の移動平均線より下に株価がある時や、株価トレンドが上昇中は強気で積立てし続けるイメージですが、私の場合は買いによるリバランスだけではなく、売りによるリバランスもちゃんとやります。

老後まで買いしかしない積立投資は、リスク丸かぶりになりますので、私はちょっと無理ですね。

日経平均株価

日足チャートでも実感としても大きく下がっているのはわかるわけですが、それが年単位でみるとどれくらい意味のある下げなのかを考えます。

日足チャート

週足チャート

日経平均株価の場合は、昨年2021年に積立てを開始しても一括投資をしても、全員がマイナス、ヤラれています。

つまり1年に1回しかないくらいのインパクトということになります。それがアメリカ利上げ問題の下げと、ウクライナ問題の下げ、2回も立て続けに襲ってきたわけですね。

NYダウ

日足チャート

週足チャート

そして私の場合はなるべくめんどくさくならないように、積立投資において買い増しをするタイミングは、日経平均株価を基準に考えています。

これをふまえて例えば、月に5万円(資産運用のための預金1万円・株式投信4万円)を積立てしているかたであれば、1年後には「預金12万円・株式投信48万円」になっていたとします。

この時点で株式投信が10%下落した場合、当初の「預金20%:株式投信80%」に戻すとすれば、ザックリとした計算で考えると、

2、定率型 : 預金1万円を売却し、株式投信1万円を買う

4、ノーセル型①配分変更 : 毎月積立の配分を「株式投信100%」にする

4、ノーセル型③新規資金の投入 : 毎月積立の1ヶ月分、5万円で株式投信を買う

というような選択肢などが考えられます。リバランスの計算を自動化されたいかたはお問合せください。

私の場合は、あまり考えてもしかたありませんのでこのような時には、積立1ヶ月分の5万円で株式投信を100%買ったりします。

その後も大きく下がるようであれば、その都度ポートフォリオと余裕資金と相談しながら、1ヶ月分の金額などで買い増していきます。

これは、使う予定のない余裕資金であるからこそできることですが、このような余裕資金のないかたであっても、資産運用のための預金を活用すれば大丈夫です。

このように資産運用のための預金(債券でももちろんOK)をちゃんと保有しておけば、適切にリバランスすることも可能です。

iDeCoやつみたてNISAなどで、リスク資産のみで運用されているかたは、基本的にはこの預金や債券を含めたリバランスが適切に機能しないために、ほったらかしになりやすくなってしまうでしょう。

どこまでリバランスを行っていくか、自分ならどうするかはあなた次第ですが、今後も右肩上がりで株価が上昇トレンドを描いていくかは誰にもわかりません。

私は無論、それを確信していますが、マーケットはそんな私の想いをくみ取ってはくれませんので、どんな時代がきても対応できるように、ある程度大きなイベントがあった時は、口座にログインしてリバランスを検討されるのも良いでしょう。

積立投資は基本ほったらかしで良いとは思いますが、程よいログインやリバランスは必要でしょう。

「長期で保有しつづければ、それなりに資産が増えるはず」というのは間違いないと思いますが、将来リスクを軽減する意味でも、妄信や思考停止や無関心によるほったらかしはしないようにしましょう。

Creat Another Future

私はクリエイターです。我々のスローガンは「Creat Another Future」(いままでとは異なる世界を創造する)。

異なる世界が目の前に広がった時にどんな化学反応があるのか、それは私にはわかりませんが、その世界を活かせたとしたら可能性も大きくなります。

誰もが才能に溢れています。あなたが今まで見たり触れたり感じたりしたことがない世界を知ることで、その才能が開花したらどんな世界が待っているか、想像するだけで面白いです。

才能を活かさないのは両親やご先祖さまへの罪であり、才能を活かすチャンスを与えないのは人類への罪だと思っています。

金融研修を通じた人材育成。それが講師なのかコンサルタントなのかプランナーと呼ぶのか、FPであることにもこだわりはありません。

そのためのツールとして積立投資を広めたいと願っています。積立文化が醸成されることで、営業やマーケティングなど、ビジネスにも生きる知恵にもつながると信じています。

「自分のお金のことだけを考えるな」そう教えられてきました。世の中を少しでも良くしたいと思ったら、世の中のことに少しずつ興味を持たないと不可能です。

我々の才能を、世の中を良くすることに使ってもらえたら、少しずつ世の中が変わっていくと信じています。

さて、私も自分が生き抜くことに精一杯ではありますが、我々ももっと世の中に興味を持ち始めてはいかがでしょうか?