こんにちは。国際テクニカルアナリスト連盟認定テクニカルアナリスト、野原です。

日経平均株価のバブル時高値超え、いままで随分と時間がかかったように感じますが、2024年に入り、一気に新値をとってきました。本当におめでとうございます!

| 1989年12月29日 | 2024年2月22日 | 2月26日 | |

| 取引中高値ベース | 38,957円44銭 | 39,156円97銭 | 39,388円08銭 |

| 終値ベース | 38,915円87銭 | 39,098円68銭 | 29,233円71銭 |

異業種の、私の師匠がこう言っていたのをあらためて思い出します。

人は、3ヶ月の成果を過小評価し、3年の成果を過大評価する

まさにマーケットの動きや、積立投資による資産増加などにも、そのまま当てはまるのではないでしょうか。

ということは、いまと同じ心理状況を基準に、3年後について考えてしまうと、はたして3年後はどうなっているでしょうか・・・。

さてさっそくですが、「2024年FP野原の勝手に10サプライズ」のうちの1つがハズレました(笑)

| 10 | 日経平均株価、バブル高値奪回目前で失速 |

とはいえ、私の予測と、私の保有資産のポジションはリンクしておりませんので、そこは勘違いされないようにお願いいたします。

あくまで長期投資を継続するのが大前提で、そのなかで、どのように立ち回っていくかの、私なりの部分的な意見です。

積立投資家なら、基本的には買い続ける(買いオンリー)ポジションが中心になるわけですから、いつ買うかとか、どのタイミングで買うかなどは、自動的に積立設定がやってくれます。

なので、将来の計画の達成確率を高めるためにも、リバランスなどのメンテナンスや、情報収集などの学びに重きを置くことが大切だということは、肝に銘じていただきたいと思います。

「ドラマなきバブル超え」が一転、最後にドラマが!

すでに、各メディアでも大きくクローズアップされましたが、先日の私のラジオ放送で「ドラマなきバブル超えか?」とお伝えしていた、そのわずか1週間後の出来事でした。

なんと、その直接的なトリガーは日本固有の理由ではなかったものの、最後の最後で、いまの相場をけん引してきた主役のモンスター企業、エヌビディアの好決算によって、新たなドラマが生まれたのです。

これにより、「バブル高値をとったら、いったん売ります」と公言しておりました、0円投資第2弾「dポイントで日本株100%」は、終了となってしまいました(笑)

あまりにアッサリした幕切れとなってしまいましたので、後続の第3弾をすぐに企画、これについては後日ご報告させていただきます。

※現時点では、まだ一部しか売却しておりませんがご容赦くださいませ(笑)

とはいえ、バブル時高値は通過点

株式市場の歴史は、現代金融の直接的なルーツとなった、1971年の「ニクソン・ショック」から考えると、まだまだ50年超くらいの歴史しかありません。

18歳から積立投資を始めたとすると、そのかたが70歳になって、現金化していき始めたころ、くらいの長さの歴史しかありませんので、今後どのような変化をとげていくのか、推測するのはとても困難です。

そんな中でも、かつてどうだったのか、その結果いまはどうなのかを、2つの視点で少し振り返ってみましょう。

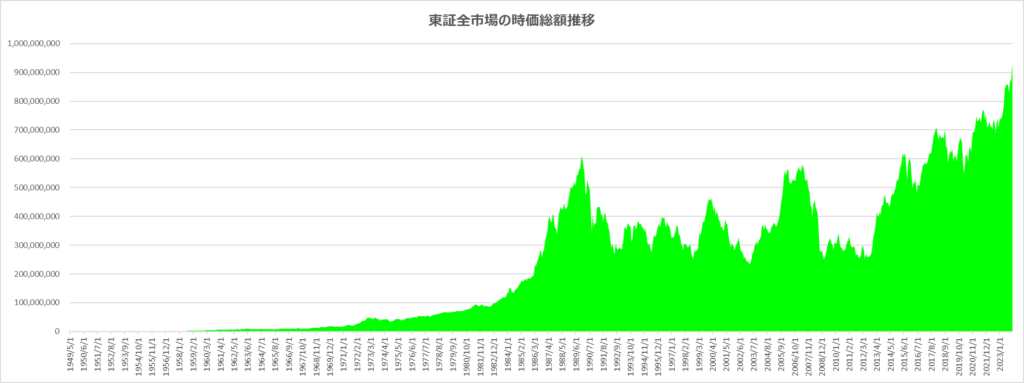

東京証券取引所全体の時価総額

上記記事にあるように、1989年バブル時といまを比べる記事や特集が多く組まれていました。

当時の経済規模(名目GDP、約430兆円)と比べ、現在のGDPは約1.4倍の約591兆円となっています。

また、日本の証券取引所の中心である東京証券取引所の時価総額は、私の手元資料では当時611兆円、現在(2024年1月末)は991兆円です。

つまり、バブル時の1.5倍弱までちゃんと増加しているのがわかると思います。

この時価総額を1949年5月末よりみてみると、着実に伸びているのがわかると思います。

昔のコラムで私が、東証の時価総額に連動するインデックスファンドがあれば良いのにといっていたのには、このような裏付けがあります。

※日本取引グループWEBサイト「その他統計資料」より筆者編集(1949年5月末~2024年1月末日)

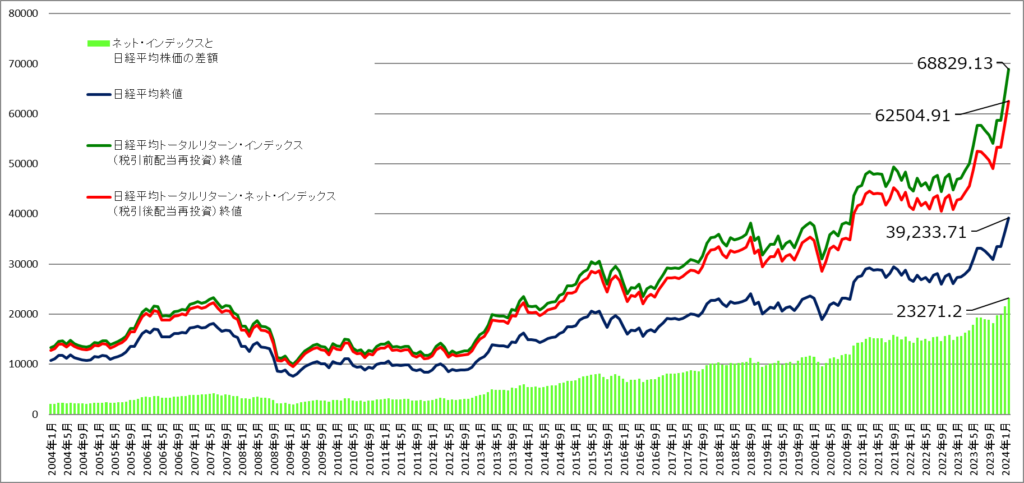

日経平均株価(日経225)の推移

また、日本で最もメジャーな指標である、日経平均株価の推移をみてみましょう。

1989円バブル時からのデータが手元にないため、2004年1月から2024年2月26日現在の、日経平均株価の推移をご紹介いたします。

日経平均トータルリターン・インデックスを参考にしておりますが、これは、日経平均株価(日経平均)を構成する225銘柄の値動きだけでなく、各構成銘柄の配当も加味、再投資したと仮定した場合のパフォーマンスを示す指数です。

また、税引後の配当を加味した「日経平均トータルリターン・ネット・インデックス」も追記しております。

| ❶日経平均トータルリターン・インデックス | (緑)税引前の配当再投資 |

| 計算頻度 | 1日1回終値ベースで月初日 |

| 公表開始日 | 2012年12月3日 |

| 基準日 | 1979年12月28日=6,569.47 |

| ❷日経平均トータルリターン・インデックス | (赤)税引後の配当再投資 |

| ❸日経平均株価(日経225) | (青)2/26日現在の終値 |

| ❹縦棒グラフ(❷ー❸の差額) | (黄緑)税引後の配当再投資の指標(❷)から、 配当落ちで表記されている日経平均株価を引いた差額 |

アメリカなどの海外と比較せず、日経平均株価の推移だけに注目していますが、配当分を活用した再投資により、しっかりと増えているのがわかりやすくなっているかと思います。

日経平均株価は、20年前の約4倍になっているわけですが、通常、我々がみている日経平均株価という数字は、これまでの配当分が取り除かれている状態で表記されているため、それがなかったとしたらどうなっているかのイメージがしやすいかと思います。

※厳密には、以前の配当分の再投資による影響を除外しなければいけませんが、ここでは省略いたします。

元に戻ったのではなく、まだまだ成長過程

さて、2つの視点でお伝えしたかったことは、物価上昇を加味しない前提であれば、我々は元の水準に戻ったのではなく、「常に成長過程にあった」ということです。

マーケット関係者や投資歴の長いかたにとっては、バブル時の高値をとったことはとても感慨深く、象徴的な出来事となりましたが、積立投資をはじめて数年以内のかたであれば、とくに意味のない数字に思えるかもしれません。

むしろ、やっと昔を超えたのか、という気持ちにもなるかもしれません。

ただ実際は、取引所に上場している企業の全体の規模(東証全市場の時価総額)も、配当を加味した日経平均株価も、バブル時の負の遺産を清算し続けるために停滞していたのではなく、成長し続けていたことがわかっていただけるのではないでしょうか。

積立投資においては、我々の保有する、日本全体の資産価値としては、成長し続けるなかでの一時的な停滞はあるにせよ、停滞し続けることがまったく想定することのできないくらいのことといえるでしょう。

紆余曲折や栄枯盛衰があっても、方向性としては成長し続けようとする性質をもっていることを、ちゃんと理解しておいていただきたいのです。

なぜなら、企業の営利活動は「長期的に利益を上げ続ける」ために行われているからです。

金融経済教育において最も大切なことのうちのひとつに、このように「成長」「長期的利益の追求」「可能性に賭ける」といったようなことがあるのです。

「誰も見たことがない世界」で、より重要なこと

前置きが長くなってしまいましたが、ここからが本題です。

今回のバブル超えについては、ただの通過点とか、数値自体に意味はないとか、実感なき株高とか、いろんな意見はあるでしょうけど、ひとつだけ確実に言えることがあります。

あれから約35年、僕が新社会人になってから20年超、ようやく我々は、「バブル時高値」という亡霊から解放され、日本人にとって、2024年2月22日は忘れられない日となりました。

ましてや、まさかの岸田政権で高値をとるとは、いったい誰が想像していたでしょうか。

我々人間は忘れやすい生き物、積み重ねてきた歴史を、しっかり脳みそに刻んでおくことは、とても良いことです。

金融経済教育で、もっとも重要なことのひとつが、「過去からの積み重ねを、大切に受け継いでいくこと」ですからね。

そしてこれからは、「誰も見たことがない世界」へと突入していきます。

この世界で、より大切になってくることが「ルールを守る」ことです。

感じ方は人それぞれかもしれませんが、たまたま新NISAスタート、その後の日経平均株価のバブル超えが良いタイミングで連続したことで、なんらかの投資をしている方々にとっては、かなり浮かれた状態にあると感じています。

リバランス否定派の大いなる誤解

一般的に積立投資における、買う時のルール「ドルコスト平均法」と、保有中のルール「リバランス」(リスクの再調整、メンテナンス)は、自転車の両輪のように、セットで大切な2本柱になります。

残念ながら一般的な金融教育では、このリバランスについてほとんど触れていないため、片手落ちの内容になってしまっています。

投資初心者のかたにわかりやすくお伝えする、積立投資人口を増やす、などの観点であったり、そもそも金融機関のコンプライアンス上、なかなかリバランスについてお伝えする、実践するのが困難な現状にあるのだと推測しますが、我々教育者側が、学ぶべき機会をほとんど提供してこれてなかったのです。

なかには、リバランスを理解していない、投資経験の浅い教育者も少なくはありません。

そもそもリバランスというのは、あなたの「利益を最大化」させるために必要なものではなく、あなたの将来に関わってくる様々な「リスクを最適化」するために、必要なものです。

つまり、リバランスなんかしないで、ずっとほったらかしで保有し続けたほうが儲かるじゃん!みたいなご意見は、まったくの的外れです。

自分や家族のライフプランを考えるなかで、当初の計画にそった資金計画を達成するためであったり、計画から大きくブレた結果になってしまわないようにするための手段です。

運が良ければ、当初計画を上回ってくれてラッキー。

運が悪ければ、当初計画を下回ってしまいアンラッキー。

これじゃあ、大変なことになるかもしれませんよね。

老後、そのお金が必要になった時に「やっぱり足りませんでした」ではもう遅いのです。

しかも、なにか特別なスキルやノウハウが必要なものでもありませんので、なぜ、セオリーであったはずのリバランスが、いつの間にか軽視されるようになったのかは、いまでも私にはわかりません(笑)

さて、これからの時代はますます、自分で考え、自分で選び進んでいくことが求められるはずです。

世の中の大切な、重要なことに比べれば、金融や資産形成の話は、たいがいたいしたことありません。

積立投資の道のりは、まだまだ先が長いです。

頭がボケないうちに、少しずつ学んでいくことから、始めてみてはいかがでしょうか?

潮が引いたあとに、誰が裸で泳いでいたかがわかる

by ウォーレン・バフェット

次からの記事もぜひ読んでいただけたら嬉しいです!

注目記事ピックアップ

三井住友銀行 MoneyVIVA |「FPが聞いた!お金のしくじり失敗談」シリーズ

週刊誌

光文社

『週刊女性自身』

3/22号

「プロのオススメ銘柄」で始めるiDeCo入門